Inhalt

- Was ist eine VAT-Nummer?

- So ist eine VAT-Nummer aufgebaut

- VAT-Nummer beantragen in 5 Schritten

- Wo finde ich die VAT-Nummer?

- Praktische Tools für deine VAT

- Fazit: Kleine Nummer, große Wirkung

Wenn du geschäftlich mit Drittländern zu tun hast, brauchst du sie vielleicht auch: die VAT-Nummer. Für Unternehmen, aber auch Selbstständige ist sie wichtig, wenn es um Steuern und Rechnungen im grenzüberschreitenden Handel geht.

Ob du auch eine VAT-Nummer brauchst und wie du sie dann beantragst, liest du hier. Außerdem erfährst du, warum du die Nummer anderer Unternehmen checken solltest.

Das Wichtigste in Kürze

- Die Abkürzung VAT-Nummer steht für Value Added Tax Number.

- Die Nummer dient zur eindeutigen Identifikation von Unternehmen im internationalen Handel.

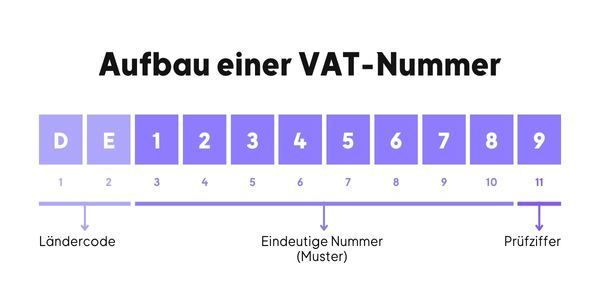

- Sie besteht aus einem Ländercode und einer individuellen Nummern- oder Buchstabenkombination.

- Ohne gültige VAT-Nummer drohen steuerliche Nachteile oder Bußgelder.

- Zur Prüfung der Nummer oder Einhaltung von VAT-Pflichten gibt es praktische Online-Tools.

Was ist eine VAT-Nummer?

VAT-Nummer ist die Abkürzung für Value Added Tax Number. Oft wird auch von VAT-ID gesprochen. In Deutschland wird sie auch Umsatzsteuer-Identifikationsnummer (USt-IdNr.) genannt.

Es gibt die VAT-Nummer, um Unternehmen im Rahmen ihrer grenzüberschreitenden steuerlichen Aktivitäten eindeutig zu identifizieren. Sie gewährleistet, dass bei internationalen Geschäften die korrekte Umsatzsteuer erhoben und abgeführt wird und verhindert doppelte Besteuerungen.

Die VAT-Nummer wird insbesondere für den Handel zwischen Unternehmen innerhalb der EU benötigt. Doch sie gilt auch in einigen Nicht-EU-Ländern, die ein ähnliches Mehrwertsteuersystem nutzen. Wie zum Beispiel Großbritannien, Norwegen oder die Schweiz. Allerdings gelten andere Regelungen.

Ohne die VAT-Nummer hast du nicht nur steuerliche Nachteile, sondern musst bei falschen Angaben eventuell Bußgelder zahlen.

Verwechslungsgefahr: Die VAT-Nummer ist nicht die Steuernummer deines Unternehmens. Diese wird zur Identifizierung im Rahmen der nationalen Steuergesetzgebung vergeben.

So ist eine VAT-Nummer aufgebaut

Für jedes Land gibt es eine eigene Bezeichnung und einen Ländercode. In der Regel beginnt die VAT-Nummer mit dem Ländercode, gefolgt von einer bestimmten Anzahl an Ziffern oder Buchstaben. In Deutschland steht der zweistellige Ländercode “DE” am Anfang der VAT-Nummer, gefolgt von neun Ziffern. Andere Länder, wie Spanien oder Irland, erlauben Buchstaben an verschiedenen Positionen.

In manchen Ländern wird für die VAT-ID die Steuernummer der Unternehmen verwendet und nur um den passenden Ländercode ergänzt. Da jedes EU-Land einen eigenen Ländercode hat, spricht man in Nicht-Mitgliedsstaaten auch von der EU-VAT-Nummer.

Beispiele für VAT-Nummern

Land | Ländercode | Format |

|---|

Deutschland | DE | 9 Ziffern |

Österreich | AT | 9 Ziffern, beginnt mit „U“ |

Frankreich | FR | 11 Zeichen (Buchstaben/Ziffern) |

Spanien | ES | 9 Zeichen, Buchstaben möglich |

Großbritannien | GB | 9 Ziffern |

Niederlande | NL | 12 Zeichen (Buchstaben/Ziffern) |

VAT-Nummer beantragen in 5 Schritten

Ist dein Unternehmen umsatzsteuerpflichtig, wurde dir eventuell schon eine VAT-ID zugeteilt. Wie du das prüfst, liest du weiter unten.

Bestehende Unternehmen, die noch keine USt-IdNr. haben, können sie beim Bundeszentralamt für Steuern (BZSt) anfordern. Bei

Firmengründung kann die VAT-Nummer direkt beim zuständigen Finanzamt beantragt werden. Oder du forderst sie über das

Online-Formular des BZSt an.

Schritt 1: Unterlagen checken

Halte alle wichtigen Informationen parat, wie Firmenname, Adresse und Handelsregisternummer sowie eine kurze Beschreibung deines Geschäfts.

Schritt 2: Zuständiges Finanzamt finden

Schritt 3: Antrag ausfüllen

Fordere den Antrag direkt beim Finanzamt an oder nutze Online-Formulare.

Schritt 4: Unterlagen einreichen

Je nach Land kannst du den Antrag online abschicken oder persönlich abgeben.

Das Finanzamt prüft deinen Antrag. Wie lange es dauert, hängt vom Land und der Bearbeitungslage ab.

Schritt 5: VAT-Nummer erhalten

Wenn alles passt, bekommst du eine schriftliche Bestätigung mit deiner Nummer und Anweisungen zur Nutzung.

Wo finde ich die VAT-Nummer?

Bevor du eine Geschäftsbeziehung eingehst, empfiehlt sich eine VAT-Prüfung. Das erhöht die Rechtssicherheit und verhindert fehlerhafte Steuerangaben.

In der Regel steht die VAT-Nummer auf offiziellen Dokumenten, wie Rechnungen, Steuerbescheiden oder Behördenschreiben. Du kannst sie auch in Unternehmensregistern finden.

Eine weitere Möglichkeit ist die

Online-Prüfung, beispielsweise mit dem VIES-System der EU (VAT Information Exchange System). Oder du nutzt die

Website der Europäischen Kommission zur Überprüfung von VAT-Nummern.

Die Einhaltung von Vorschriften und Fristen zur VAT ist für Unternehmen extrem wichtig. Es gibt clevere Tools, die dich dabei unterstützen können.

VAT-Validierung

Mit diesen Websites und Tools überprüfst du die Gültigkeit von VAT-Nummern:

VAT-Compliance-Software

Eine

VAT-Compliance-Software ermöglicht automatisierte Abläufe und reduziert Fehler – unter anderem bei der richtigen Angabe der VAT-Nummer. Außerdem kannst du checken, ob deine

Geschäftspartner*innen eine gültige VAT-ID haben. Viele der genannten Anwendungen erinnern dich auch an bevorstehende

Fristen und reichen deine

Umsatzsteuervoranmeldung automatisiert ein:

Fazit: Kleine Nummer, große Wirkung

Die VAT-Nummer ist essenziell für den reibungslosen Handel in der EU. Ob Beantragung, Prüfung oder Compliance: Wer sich gut organisiert, spart Zeit und vermeidet Probleme mit dem Finanzamt. Und mit den richtigen Tools läuft die Verwaltung fast von selbst.

Avalara

Avalara countX

countX Quaderno

Quaderno Sovos

Sovos sevdesk

sevdesk Vertex

Vertex