Inhalt

- Was ist ein Zahlungsanbieter?

- Warum ist ein Zahlungsanbieter wichtig für Online-Händler*innen?

- Welche Vorteile haben Zahlungsanbieter?

- Worauf sollte man bei der Auswahl eines Zahlungsanbieters achten?

- Fazit: Der richtige Mix macht den Umsatz

Wer heutzutage beim Online-Shopping noch seine Bankdaten und Kartennummern angeben muss, wird sich vermutlich wundern und schnellstmöglich den Kauf abbrechen. Schließlich werden wir im Umgang mit persönlichen Daten immer sensibler und rücken diese sehr ungern einfach so raus. Damit du als Händler*in und Online-Shop-Betreiber*in deine Kundschaft nicht verlierst und für weniger Warenkorbabbrüche sorgst, solltest du deinen Kund*innen auf jeden Fall alternative Zahlungsmöglichkeiten anbieten! Wir zeigen dir die besten Zahlungsdienstleister und wie du deinen Kund*innen ein einfaches und bequemes Kauferlebnis schaffst.

Empfehlenswerte Payment Software

Auf unserer Vergleichsplattform OMR Reviews findest du weitere empfehlenswerte Payment Software. Dort haben wir über 130 Zahlungssoftware für kleine und mittlere Unternehmen, Start-Ups und Großkonzerne gelistet, die dich in allen Bereichen des Finanzierungsmanagements und der Zahlungsabwicklungsprozesse unterstützen. Also schau vorbei und vergleiche die Softwares mithilfe der authentischen und verifizierten Nutzerbewertungen:

Was ist ein Zahlungsanbieter?

Zahlungsanbieter, Zahlungsdienstleister oder auch

Payment-Service-Provider ermöglichen dir die Anbindung von Online-Bezahlmethoden in Online-Shops. Sie bietet dir als Betreiber*in und Händler*in die Möglichkeit, Zahlungen zu autorisieren und Transaktionsinformationen an Banken weiterzugeben. Im Vordergrund steht dabei der Gedanke, einen beidseitig sicheren Bezahlvorgang abzuwickeln und Kund*innen die Flexibilität zu geben, ihre bevorzugte Bezahlmethode selbst zu wählen.

Warum ist ein Zahlungsanbieter wichtig für Online-Händler*innen?

Durch die Einbindung von Zahlungsanbietern in deinem Online-Shop hast du die Möglichkeit, deinen Käufer*innen neben der Kreditkartenzahlung oder dem Kauf auf Rechnung weitere Zahlungsmöglichkeiten anzubieten. So ist deine Kundschaft nicht auf eine bestimmte Methode beschränkt, sondern kann frei wählen, welche ihnen in diesem Moment am besten gefällt. Diese Flexibilität kann somit auch für höhere Umsätze sorgen, da es etwa weniger Kaufabbrüche von Menschen gibt, die nicht gleich all ihre Bankdaten angeben möchte, sondern die Zahlung lieber über einen vertrauten Zahlungsdienstleister abwickeln. Außerdem kannst du deinen Kund*innen die Möglichkeit der Ratenzahlung anbieten und dennoch den vollen Betrag zum Zeitpunkt des Einkaufs erhalten.

Welche Vorteile haben Zahlungsanbieter?

Die Einbindung von Zahlungsanbietern in deine Shops bringen folgende Vorteile mit sich:

- Kund*innen können Zahlungen mit einer von ihnen gewählten Methode sicher durchführen lassen

- Das Anbieten seriöser und bekannter Zahlungsanbieter stärkt das Branding und das Ansehen deines eigenen Shops

- Geringerer Arbeitsaufwand durch automatisierte Abläufe

- Zahlungsdienstleister übernehmen das Risiko von Zahlungsausfällen, da sie dem/der Kund*in als direkter Vertragspartner gegenüberstehen

- Waren können schneller versendet werden, da die Zahlungssicherheit garantiert ist

- Viele Shopsysteme bieten bereits integrierte Schnittstellen zu Payment-Service-Providern an

Worauf sollte man bei der Auswahl eines Zahlungsanbieters achten?

Wenn du dich für einen oder mehrere Zahlungsanbieter in deinem Onlineshop entscheidest, solltest du auf ein paar Dinge achtgeben und bei der Auswahl berücksichtigen. Das wichtigste Kriterium ist die Sicherheit. Dazu zählt primär eine ausreichende Verschlüsselung, damit sensible Daten nicht in die falschen Hände gelangen. Viele Zahlungsanbieter sind bereits gesetzlich dazu verpflichtete, bestimmte Richtlinien zu erfüllen. Daher brauchst du dir bei den großen Anbietern keine Sorgen machen.

Darüber hinaus solltet du dich mit den Fragen beschäftigen, wie hoch die anfallenden Gebühren für dich sind und wie schnell du letztlich an dein Geld kommst. Möglicherweise willst du auch die Möglichkeit von wiederkehrenden Zahlungen, sogenannten Recurring-Payments, anbieten. Dies kann vor allem bei Abo-basierten Produkten oder Dienstleistungen sinnvoll sein und sollte daher vorher überprüft werden.

Die 7 besten Online-Zahlungsanbieter im Vergleich

Tool | Preis pro Monat | Testversion | Geeignet für |

| Keine Fixkosten (volumengebunden) | Ja | KMUs & Start-ups |

| Keine Grundgebühr (transaktionsbasiert) | Nein | Shops mit Bedarf an Ratenzahlung |

| Keine Fixkosten (transaktionsbasiert) | Nein | Jeden Online-Shop |

| Individuell (Transaktionsgebühr) | Nein | Enterprise & Internationalisierung |

| Auf Anfrage | Nein | B2C-Shops (Fokus BNPL) |

| Kostenlos (für User) | Nein | Shops mit viel Mobile-Traffic |

| Keine Fixkosten (transaktionsbasiert) | Nein | Shops, die auf Amazon-Trust setzen |

Highlight Box

Die Auswahl der Tools basiert auf unserem OMR Score. Das Ranking wird anhand der durchschnittlichen Bewertung und deren Anzahl bis zu einem bestimmten Zeitpunkt ermittelt. Je mehr positive Stimmen, desto besser spiegelt das Ergebnis die allgemeine Zufriedenheit wider. Dieser Score soll dir bei der Entscheidungsfindung helfen.

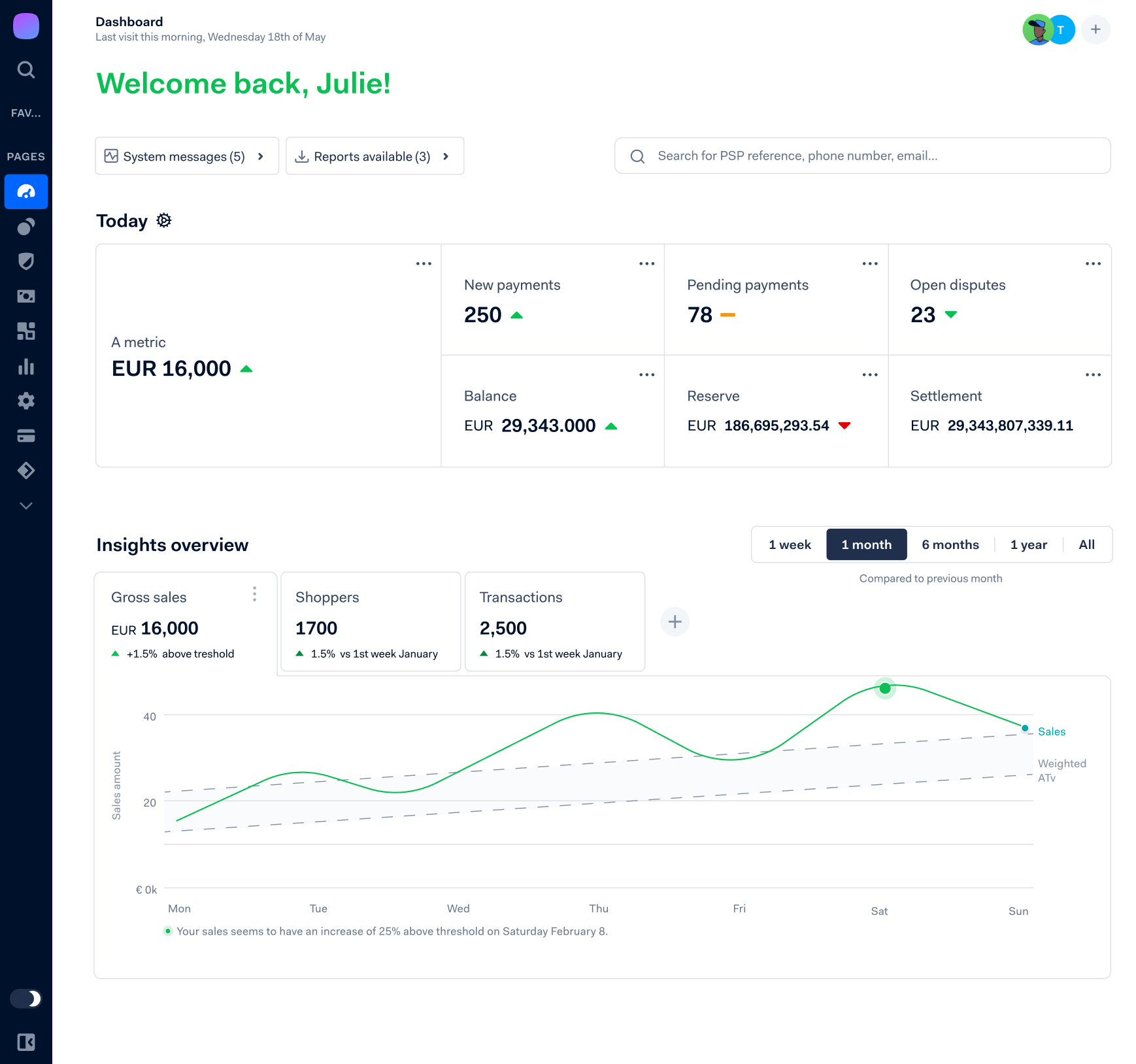

1. Mollie

Mollie ist einer der führenden Payment Service Provider (PSP) in Europa und hat sich besonders durch seine einfache Integration und Benutzerfreundlichkeit einen Namen gemacht. Das niederländische Unternehmen ermöglicht es über 250.000 Kund*innen, alle relevanten Zahlungsmethoden (wie Apple Pay, Klarna, PayPal, Kreditkarten) über eine einzige Plattform abzuwickeln, ohne sich mit komplexer Bürokratie aufhalten zu müssen.

Features:

- Unterstützung aller gängigen Zahlungsmethoden & Shop-Systeme (Plugins)

- Keine Mindestlaufzeit oder Fixkosten (Pay-per-Transaction)

- Wiederkehrende Zahlungen und Abonnements

- Erstellung von Payment Requests (Zahlungsaufforderungen)

- Umfassendes Dashboard mit Echtzeit-Daten

Geeignet für: Kleine bis mittelständische Unternehmen sowie Start-ups, die eine schnelle, unkomplizierte "All-in-One"-Lösung suchen.

Mollie Preise: Mollie berechnet keine monatlichen Grundgebühren. Du zahlst nur für erfolgreiche Transaktionen.

Das sagen OMR Reviews Bewertungen:

Stärken | Potenziale |

Sehr einfache und schnelle Integration in bestehende Shopsysteme | Support-Reaktionszeiten schwanken gelegentlich |

Transparente Gebührenstruktur ohne versteckte Kosten | Gebühren für bestimmte Zahlungsarten teilweise höher als bei Direktbezug |

Intuitive Benutzeroberfläche und Dashboard | Reporting-Tools für manche Enterprise-Ansprüche zu basic |

"Sehr einfache Nutzung und schnelle, gute Unterstützung. Ideal für Solo-Selbstständige und KMUs." — Kevin Föllmer, Head of Sales bei DF Automotive

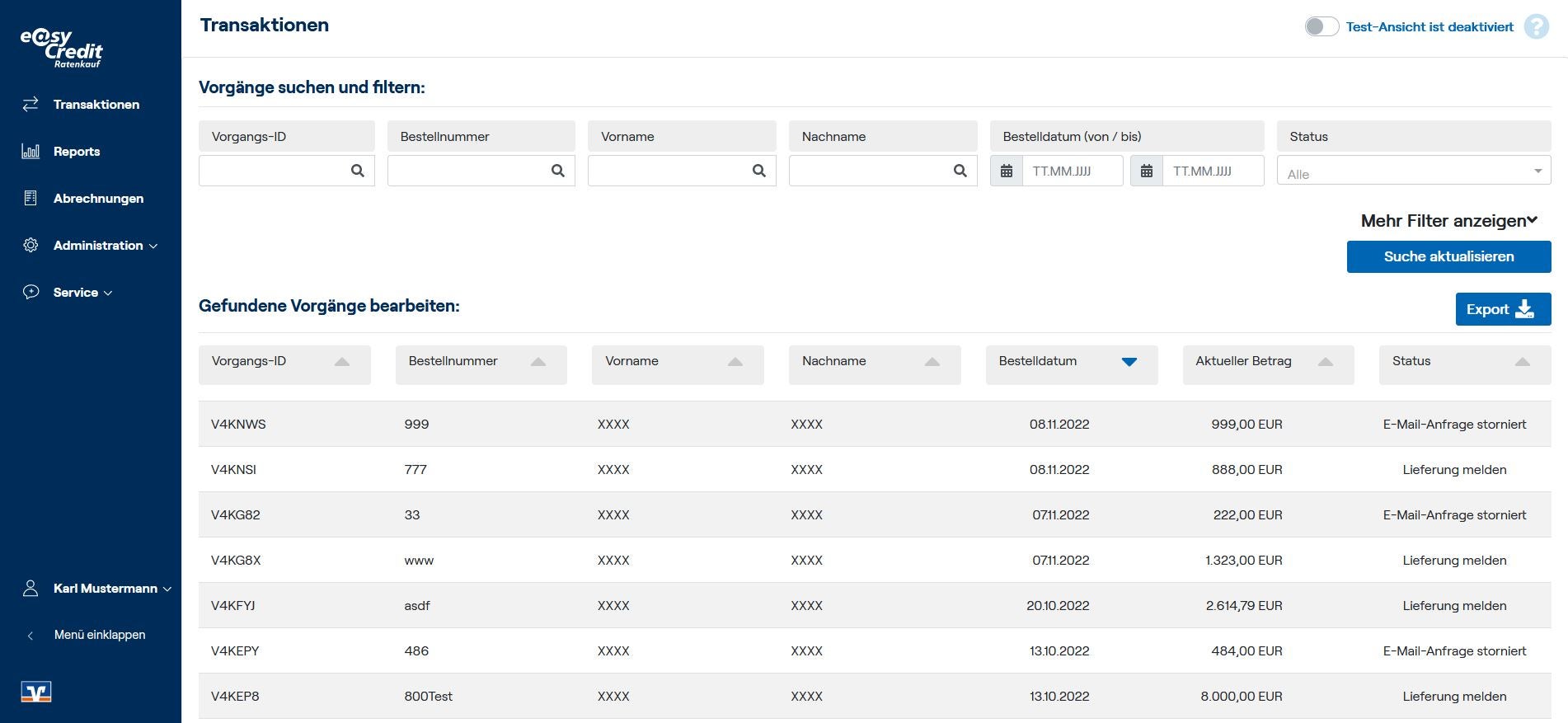

2. easyCredit-Ratenkauf

Der

easyCredit-Ratenkauf ist eine spezialisierte Payment-Lösung der TeamBank AG (Teil der Genossenschaftlichen FinanzGruppe Volksbanken Raiffeisenbanken), die sich voll auf die Ratenzahlung fokussiert. Händler*innen können ihren Kund*innen damit ermöglichen, Warenkörbe zwischen 200 € und 10.000 € flexibel in 2 bis 60 Monatsraten zu finanzieren – sowohl im Online-Shop als auch am Point of Sale (POS).

Features:

- Sofortige Kreditentscheidung ohne PostIdent-Verfahren

- Vollständige Übernahme des Zahlungsausfallrisikos durch die Bank

- Omnichannel-fähig (E-Commerce, POS, Direktvertrieb)

- Flexible Ratenanpassung und Ratenpause für Endkund*innen

- White-Label-Optionen für nahtloses Branding

Geeignet für: Händler*innen mit höheren Warenkorbwerten (z. B. Elektronik, Möbel, Fahrräder), die ihren Umsatz durch Finanzierungsoptionen steigern wollen.

easyCredit-Ratenkauf Preise: Für Händler*innen fallen keine Einrichtungs- oder Grundgebühren an. Das Modell basiert auf einer Transaktionsgebühr (ab 1,49 % pro Transaktion im Basis-Modell).

Das sagen OMR Reviews Bewertungen:

Stärken | Potenziale |

Extrem einfacher Antragsprozess für Endkund*innen (kein Papierkram) | Zinsen für Endkund*innen werden teils als hoch empfunden |

Schnelle Auszahlung an den Händler & Risikoübernahme | Begrenzte Reporting-Optionen im Backend |

Steigert Conversion bei hochpreisigen Produkten signifikant | Ablehnungsgründe für Kund*innen oft intransparent (Datenschutz) |

"Einfaches und intuitives Tool zum Finanzierungskauf. Die EasyCredit Anwendung erleichtert uns den Arbeitsauflauf am meisten, indem die Kunden sich eigenständig Ihre gewünschte Rate konfigurieren können." — Ramona, Mitarbeiterin Marketing und Leasing bei Zweirad Seeger GmbH

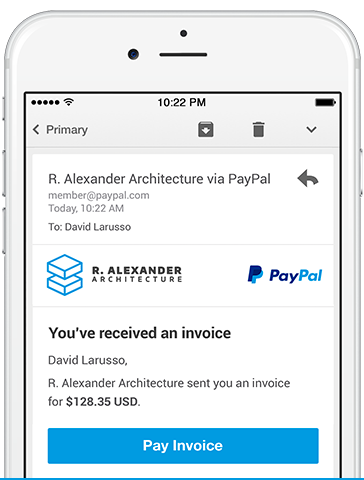

3. PayPal

PayPal ist der globale Gigant unter den digitalen Wallets und bezeichnet sich selbst als "offene digitale Bezahlplattform". Mit über 325 Millionen aktiven Nutzer*innen weltweit bietet PayPal eine enorme Reichweite. Für Händler*innen ist die Integration oft ein "Muss", da viele Kund*innen den Käuferschutz und den schnellen Checkout-Prozess (oft ohne erneute Dateneingabe) voraussetzen.

Features:

- PayPal Checkout (inkl. "Später Bezahlen" Optionen)

- Umfassender Verkäufer- und Käuferschutz

- Akzeptanz in über 200 Märkten und 100 Währungen

- Express-Checkout Button für höhere Conversion

- Integrierte Betrugsprävention

Geeignet für: Praktisch jeden Online-Shop, da die Nutzerakzeptanz und Verbreitung extrem hoch sind.

PayPal Preise: Die Standardgebühr für Händler*innen in Deutschland beträgt in der Regel 2,99 % des Transaktionsbetrags plus eine Festgebühr von 0,39 €.

Das sagen OMR Reviews Bewertungen:

Stärken | Potenziale |

Unschlagbare Verbreitung und Vertrauen bei Kund*innen | Verhältnismäßig hohe Händlergebühren |

Sehr schneller Checkout-Prozess (One-Touch) | Support für Händler oft schwer erreichbar |

Einfachste Integration in fast alle Shopsysteme | Risiko von Kontosperrungen/"Einfrieren" von Geldern bei Konflikten |

"Alternativloses Zahlungssystem. Jeder kennt PayPal und es ist sehr übersichtlich und einfach anzuwenden. Der Trust der Kunden ist sehr hoch." — Theresa, Performance-Marketing-Manager bei Ricosta Schuhfabriken

4. Adyen

Adyen spielt in einer eigenen Liga und richtet sich vor allem an größere Unternehmen und Enterprise-Kunden. Als Finanztechnologie-Plattform mit eigener Banklizenz bietet Adyen Gateway, Risikomanagement und Acquiring aus einer Hand. Marken wie Spotify, Uber oder Zalando nutzen Adyen, um globale Zahlungsströme über alle Kanäle (Online, Mobile, POS) in einer einzigen Plattform zu bündeln.

Features:

- Unified Commerce (Online & Offline Zahlungen in einem System)

- Globale Abdeckung mit lokalen Zahlungsmethoden weltweit

- RevenueProtect (KI-gesteuertes Risikomanagement)

- Eigene Banklizenz (Acquiring ohne Drittanbieter)

- Detaillierte Data Insights und Reports

Geeignet für: Schnell wachsende Enterprise-Unternehmen und Konzerne mit internationalem Fokus und Omnichannel-Strategie.

Adyen Preise: Adyen nutzt ein "Interchange++" Preismodell. Es berechnet eine feste Bearbeitungsgebühr pro Transaktion (Processing Fee) sowie eine Gebühr, die von der jeweiligen Zahlungsmethode abhängt (Payment Method Fee).

Das sagen OMR Reviews Bewertungen:

Stärken | Potenziale |

Extrem stabile Performance und Zuverlässigkeit | KYC-Prozess (Verifizierung) kann anfangs aufwendig sein |

Eine einzige Plattform für alle globalen Zahlungen | Benutzeroberfläche für Einsteiger teils komplex |

Exzellentes Reporting und Account Management | Einrichtung erfordert oft technisches Know-how |

"Adyen - Der Ferrari unter den PSPs. Direkte Integration, innovative Produkte und schnelle Abwicklung von Prozessen." — Michael, Retail Tech Lead bei On AG

5. Klarna

Klarna ist der schwedische Spezialist für "Smoooth Shopping" und hat das "Buy Now, Pay Later" (BNPL) Prinzip im E-Commerce massentauglich gemacht. Neben dem klassischen Rechnungskauf bietet Klarna Ratenzahlungen und Sofortüberweisungen an. Besonders im B2C-Bereich (Fashion, Lifestyle) ist Klarna extrem beliebt, da es Kund*innen finanzielle Flexibilität bietet und das Ausfallrisiko für Händler*innen übernimmt.

Features:

- Rechnungskauf (Pay in 30 days) & Ratenkauf

- Sofortüberweisung (ehemals Sofort GmbH)

- Übernahme des Betrugs- und Ausfallrisikos für Händler

- Beliebte Endkunden-App für Shopping & Retouren-Management

- On-Site Messaging (bewirbt Finanzierung schon auf der Produktseite)

Geeignet für: B2C-Online-Shops, die ihre Conversion Rate und Warenkorbgröße durch flexible Zahlungsziele erhöhen möchten.

Klarna Preise: Klarna kommuniziert keine pauschalen Listenpreise öffentlich ("Auf Anfrage"). Die Gebühren bestehen in der Regel aus einer fixen Transaktionsgebühr und einem prozentualen Anteil, der je nach genutztem Produkt (Rechnung vs. Sofort) variiert.

Das sagen OMR Reviews Bewertungen:

Stärken | Potenziale |

Enorme Beliebtheit bei jüngeren Zielgruppen (Gen Z/Millennials) | Gebühren im Vergleich oft höher als bei Standard-Methoden |

Steigert nachweislich Warenkorbwerte und Conversion | Kommunikation bei technischen Problemen teils schwierig |

Übernimmt das komplette Mahnwesen und Risiko | Retouren-Zuordnung kann manchmal komplex sein |

"Unkomplizierteste Zahlungslösung am Markt. Die Identifizierung des Käufers ist unschlagbar einfach. Als Händler ist man vor Zahlungsausfällen geschützt." — Benjamin, Consultant

6. Apple Pay

Apple Pay ist keine klassische Bank, sondern eine Wallet-Lösung, die das Bezahlen im Apple-Ökosystem revolutioniert hat. Durch die Tokenisierung von Kreditkartendaten ermöglicht es extrem sichere und blitzschnelle Zahlungen via Face ID oder Touch ID – sowohl online als auch stationär. Für Shops bedeutet das: Keine Eingabe von Adressdaten oder Kartennummern, was die Conversion mobil massiv steigert.

Features:

- One-Click-Payment via Face ID / Touch ID

- Höchste Sicherheit durch Tokenisierung (keine Kartendaten-Übermittlung)

- Automatische Übermittlung der Lieferadresse

- Funktioniert auf iPhone, iPad, Mac und Apple Watch

- Integration meist über den bestehenden PSP (z.B. Mollie, Adyen)

Geeignet für: Jeden Shop, dessen Zielgruppe mobil surft und Apple-Geräte nutzt (steigert die mobile Conversion erheblich).

Apple Pay Preise: Für die Nutzung von Apple Pay selbst fallen in der Regel keine direkten Zusatzgebühren von Apple an. Händler*innen zahlen die üblichen Transaktionsgebühren ihres Payment Service Providers (PSP) oder Kreditkarten-Acquirers, über den die Zahlung im Hintergrund abgewickelt wird.

Das sagen OMR Reviews Bewertungen:

Stärken | Potenziale |

Unschlagbare Geschwindigkeit beim Checkout | Beschränkt auf Apple-Nutzer (dafür aber perfekt integriert) |

Hohes Sicherheitsgefühl bei Kund*innen | Erfordert einen PSP zur technischen Einbindung |

Keine physische Karte oder Dateneingabe nötig | |

"Keine Plastikkarten mehr <3 Einfach und super easy im täglichen Berufsalltag zu benutzen. Ganz klar die Zukunft für Business-Payment." — Hannah, Global Customer Success B2B bei &Charge GmbH

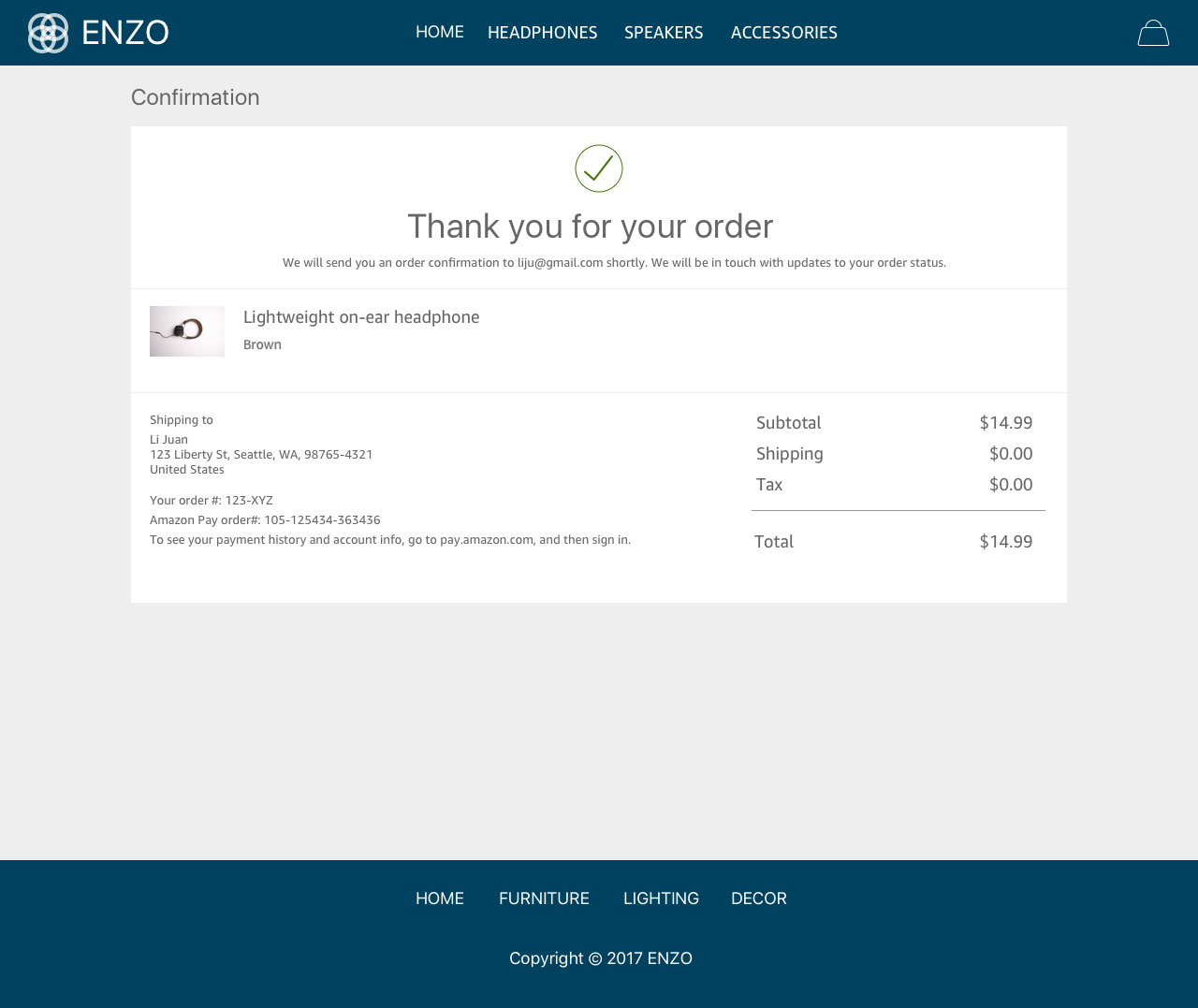

7. Amazon Pay

Mit

Amazon Pay machst du dir das Vertrauen zunutze, das Kund*innen bereits zu Amazon haben. Nutzer*innen können sich mit ihrem Amazon-Login in deinem Shop anmelden und mit den dort hinterlegten Zahlungs- und Adressdaten bezahlen. Das reduziert Hürden massiv, da keine neue Registrierung oder Dateneingabe in deinem Shop nötig ist.

Features:

- Login und Payment mit Amazon-Zugangsdaten

- Nutzung der Amazon A-bis-z-Garantie (Vertrauenssignal)

- Alexa-Integration für Voice Commerce

- Betrugserkennungstechnologie von Amazon

- Wiederkehrende Zahlungen möglich

Geeignet für: Händler*innen, die Kaufabbrüche durch Registrierungszwang vermeiden wollen und vom "Amazon-Trust" profitieren möchten.

Amazon Pay Preise: Das Preismodell ist ähnlich wie bei PayPal: Es fällt eine Bearbeitungsgebühr von 1,2 % (bei Zahlungsvolumen ab 50.000 €/Monat) bzw. höher bei geringerem Volumen an, plus eine Autorisierungsgebühr von 0,35 € pro Transaktion.

Das sagen OMR Reviews Bewertungen:

Stärken | Potenziale |

Hoher Vertrauensvorschuss durch die Marke Amazon | Abhängigkeit von Amazon (Richtlinien, Kontosperrungen) |

Sehr bequemer Checkout ohne Dateneingabe | UI/UX wirkt teilweise etwas veraltet |

Reduziert Kaufabbrüche bei Neukund*innen | Auszahlungsmodalitäten teils verzögert (Rücklagenbildung) |

"Braucht jeder Onlineshop, der als Reseller auftritt. 75% der Deutschen haben einen Amazon Account. Dadurch kann ich den Bestellprozess ausdünnen und die Konversionrate steigern." — Christian, Geschäftsführer

Fazit: Der richtige Mix macht den Umsatz

Es gibt nicht "den einen" perfekten Zahlungsanbieter für alle. Die Kunst liegt im Mix: Ein solider PSP wie Mollie ist für die meisten Start-ups und KMUs die perfekte Basis, um schnell zu starten. Wenn du international skalierst und komplexe Enterprise-Anforderungen hast, führt kaum ein Weg an Adyen vorbei.

Wichtig ist jedoch, die Methoden anzubieten, die deine Kund*innen lieben: PayPal und Amazon Pay für den Trust-Faktor, Klarna oder easyCredit-Ratenkauf für finanzielle Flexibilität bei höheren Warenkörben und Apple Pay für den schnellen mobilen Checkout. Analysiere deine Zielgruppe und stelle dein Portfolio so zusammen, dass an der Kasse keine Wünsche offenbleiben.

Disclaimer: Alle Preise und Features basieren auf öffentlich verfügbaren Informationen (Stand: November 2025). Änderungen durch die Anbieter sind möglich.