Inhalt

- Interner Aufwand & Implementierung von Bezahlsystemen für Online-Shops

- Wann sollte, welche Zahlungsmethode angeboten werden?

- Auswirkung der Zahlungsarten auf die Conversion-Rate

- Interner Aufwand & Implementierung von Bezahlsystemen für Online-Shops

- Übersicht: Vor- und Nachteile der Zahlungsarten

- Fazit

Die Zahlungsarten sind essenziell daran beteiligt, wie viel Umsatz und Gewinn in einem Online-Shop gemacht werden. Die Zahlungsarten tragen dazu bei, ein gutes oder schlechtes Kundenerlebnis zu schaffen, da die E-Commerce-Zahlung entweder stark vereinfacht oder verkompliziert werden kann. Um das ideale Kundenerlebnis zu schaffen, sollte daher die ideale Kombination an Zahlungsarten angeboten werden.

Werden zu wenige Zahlungsarten im Online-Shop angeboten, dann kommt es zu Umsatzeinbußen, werden die falschen Zahlungsarten angeboten, können hohe Retourenquoten oder Kosten der Zahlungsanbieter die Folge sein.

Im Vorfeld solltest du immer bedenken, dass gewisse Zahlungsarten ein hohes Risiko für eingehende Zahlungen bedeuten können. Um Zahlungsmethoden als Hebel für die Conversion-Rate zu nutzen, ist ein hohes Maß an Vertrauen in die Dienstleister, aber auch die Kund*innen nötig. Es gibt immer verschiedene Vor- und Nachteile von Zahlungsarten, die bei der Auswahl bedacht werden müssen. Dieser Artikel zeigt dir alle wichtigen Online-Shop-Bezahlsysteme & Zahlungsarten im E-Commerce in Deutschland auf und diskutiert die Vor- & Nachteile aus der Sicht der Händler*innen und der Kund*innen.

Empfehlenswerte E-Commerce-Plattformen & Shopsysteme

Auf unserer Vergleichsplattform OMR Reviews findest du weitere empfehlenswerte E-Commerce-Plattformen & Shopsysteme.

Wir stellen über 230 Lösungen vor, die speziell auf die Bedürfnisse von kleinen und mittleren Unternehmen, Start-ups und großen Konzernen ausgerichtet sind. Unsere Plattform bietet umfassende Unterstützung in allen Bereichen des Online-Handels, von der Produktpräsentation bis hin zur Kundenverwaltung. Nutze die Gelegenheit, verschiedene E-Commerce-Lösungen zu vergleichen, und berücksichtige dabei echte Nutzerbewertungen, um das perfekte System für deine individuellen Geschäftsanforderungen zu finden:

Interner Aufwand & Implementierung von Bezahlsystemen für Online-Shops

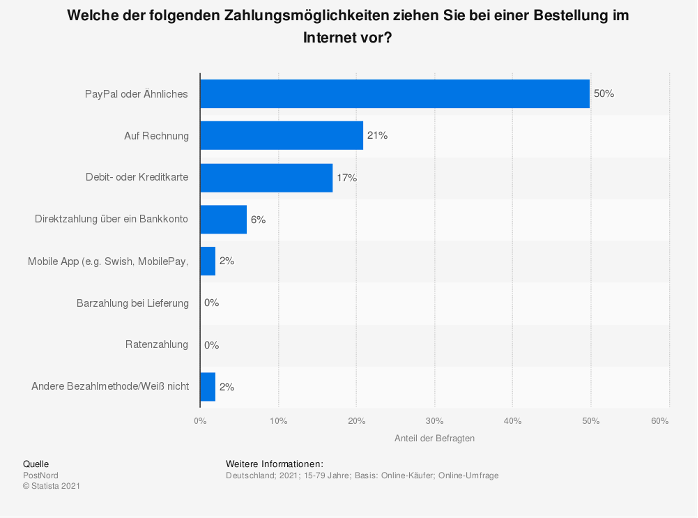

In Deutschland sind beliebte Online-Zahlungsarten, PayPal (oder Ähnliches), der Kauf auf Rechnung, die Kreditkarte, Überweisung und Lastschrift. Diese Zahlungsmethoden werden von den meisten Online-Shops angeboten und genießen ein hohes Vertrauen bei den Verbraucher*innen, da sie ein gutes und vertrautes Kundenerlebnis schaffen. Es gibt auch andere Optionen wie Sofortüberweisung, Giropay, Amazon Pay und Apple Pay, die je nach Shop angeboten werden und je nach Branche und Zielgruppe Sinn ergeben können.

Wann sollte, welche Zahlungsmethode angeboten werden?

Kurz beantwortet – es sollte eine Zahlungsart angeboten werden, die das beste Kundenerlebnis schafft und die in den eigenen Branchen am weitesten verbreitet ist. Doch die Zahlungsart mit dem besten Kundenerlebnis kann auch Nachteile für Händler*innen bedeuten. Doch welche Zahlungsarten schaffen das beste Kundenerlebnis und haben die besten Vorteile für die Kund*innen.

Kauf auf Rechnung

Der Rechnungskauf ist die Zahlungsmethode, die sich am stärksten auf die Conversion-Rate auswirkt, da sie ein gutes Kundenerlebnis schafft. Die Nutzer*innen können den Kauf-Schmerz des Geldausgebens um bis zu 14 Tage nach dem Erhalt der Ware verschieben. Dies nimmt den Kund*innen das Risiko eines Fehlkaufs. Die Händler*innen müssen daher sicherstellen, dass die Kund*innen kreditwürdig sind, um eine Überweisung auf Rechnung zu akzeptieren. Daher erfolgt, nachdem ein*eine Kund*in den Rechnungskauf gewählt hat, eine Bonitätsprüfung.

Der Rechnungskauf per se muss nicht zwangsläufig die Conversion-Rate erhöhen – Die Einstellungen im Risikomanagement entscheiden darüber, wie sich diese Zahlungsmethode auf die Conversion-Rate auswirkt. Ein Vorteil des Rechnungskaufes ist, dass Kund*innen, die nicht über ausreichende Mittel verfügen, durch den Rechnungskauf dennoch einkaufen können. Es besteht ein größeres Risiko für Zahlungsausfälle und Rechnungskäufe können zu einer größeren Retourenquote führen. Der Rechnungskauf sollte angeboten werden, wenn die Kund*innen es schwer haben, die finale Entscheidung online zu treffen, denn durch diese Zahlungsmethode bleibt die Kontrolle über die Transaktion weiterhin bei den Kund*innen.

Die Vorteile für die Händler*innen sind:

- Vertrauen schaffen: Kund*innen, die den Rechnungskauf nutzen, müssen keine sensiblen Kreditkarteninformationen eingeben, was dazu beitragen kann, dass sie sich sicherer bei den Händler*innen kaufen. Es kommt also auf die Bekanntheit des Unternehmens an, ob ein Rechnungskauf angeboten werden sollte.

- Kundenbindung: Der Rechnungskauf wird z. B. häufig auch dazu genutzt, um die Kund*innen zu einer Registrierung zu führen, indem der Rechnungskauf als Angebot für registrierte Nutzer*innen angeboten wird.

PayPal

Paypal bietet Kund*innen eine bequeme und sichere Zahlungsmethode, die ihnen vertraut ist und ihre Bedenken hinsichtlich der Sicherheit ihrer finanziellen Informationen mildert. Ähnlich wie beim Kauf auf Rechnung müssen auch hier keine sensiblen Kreditkarteninformationen angegeben werden. Die Kund*innen haben die Möglichkeit sofort, auf Raten oder in 30 Tagen zu zahlen.

PayPal ist weltweit als Zahlungsmethode akzeptiert. Den Kund*innen wird durch die einfache Log-in-Logik ein ideales Kundenerlebnis geschaffen.

Für E-Commerce Händler*innen bietet PayPal folgende Vorteile:

- Mehr Kund*innen erreichen: PayPal ist weltweit verfügbar und ermöglicht Händler*innen, eine größere Kundenbasis zu erreichen. Auch Währungsumrechnungen können leicht gemanagt werden.

- Mehr Sicherheit: PayPal bietet eine sichere Zahlungsplattform, die sowohl für Händler*innen als auch für Kund*innen Schutz vor Betrug und Missbrauch bietet. (Keine Zahlungsgarantie – sondern nur Vermittler*innen)

- Effizientere Abwicklung: PayPal automatisiert viele Prozesse, was die Abwicklung von Zahlungen im E-Commerce durch PayPal beschleunigt und vereinfacht. E-Commerce-Paypal

- Detaillierte Analysen: PayPal bietet Händler*innen Zugang zu detaillierten Transaktionsdaten und Insights, die ihnen helfen, ihr Geschäft zu verbessern.

- Integrationsfähigkeit: PayPal kann einfach in eine Vielzahl von E-Commerce-Plattformen integriert werden, was die Implementierung einfacher und problemloser macht.

- Betrugsschutz: PayPal bietet eine Reihe von Diensten, die dazu beitragen, dass Online-Transaktionen sicherer werden

- Überweisungen in andere Währungen: PayPal ermöglicht es E-Commerce-Händler*innen, Zahlungen aus der ganzen Welt zu akzeptieren und Überweisungen in eine Vielzahl von Währungen zu tätigen.

Für Händler*innen ist PayPal spannend, da PayPal im Falle eines Konflikts zwischen Käufer*in und Verkäufer*in eingreift und dafür sorgt, dass eine gerechte Lösung gefunden wird.

Wenn z. B. ein*eine Käufer*in eine Zahlung über PayPal tätigt und das gekaufte Produkt nicht erhält oder nicht den beschriebenen Spezifikationen entspricht, kann er einen Antrag auf Rückerstattung stellen. PayPal wird dann prüfen, ob der Antrag berechtigt ist, und gegebenenfalls die Rückerstattung genehmigen. Ebenso kann ein*eine Verkäufer*in, der*die eine berechtigte Forderung hat, aber keine Zahlung von einem*einer Käufer*in erhält, einen Antrag auf Zahlungsgarantie stellen. PayPal wird dann ebenfalls prüfen, ob der Antrag berechtigt ist, und gegebenenfalls eine Rückerstattung genehmigen.

Es ist wichtig zu beachten, dass es bestimmte Bedingungen und Einschränkungen für eine Zahlungsgarantie bei PayPal gibt. Z. B. ist der Umfang der Transaktionen und der erforderlichen Dokumentation ein entscheidender Faktor für die Zahlungsgarantie.

Klarna

Klarna als Zahlungsmethode bietet separate Produkte als Zahlungsmethoden an, die Händler*innen in ihrem Check-out hinzufügen können, um ein gutes Kundenerlebnis zu schaffen. E-Commerce Betreiber*innen können zwischen Sofortkauf (Kartenzahlungen, Klarna direkt und sofort), später bezahlen (Rechnung) und der Ratenzahlung wählen (Ratenplan 6, 12, 24 und 36 Monate und flexible Zahlungen) und diese Methoden nach Belieben kombinieren.

Auch Klarna bietet wie PayPal eine Zahlungsgarantie für die Händler*innen. Jedoch wirkt Klarna nicht als Vermittler zwischen den beiden Parteien, sondern übernimmt die Forderung von den Händler*innen und kümmert sich um das gesamte Inkasso-Management. Der*die Händler*in und der*die Kund*in haben keine Berührungspunkte, da Klarna die Händler*innen bezahlt.

Um ein ideales Kundenerlebnis zu schaffen, stellt sich für E-Commerce Händler*innen häufig die Frage, ob neben PayPal auch Klarna implementiert werden sollte? Im Vergleich zu PayPal bietet Klarna folgende Vor- und Nachteile:

Die Vorteile von Klarna gegenüber PayPal:

- Längere Zahlungsfrist für Kund*innen: Klarna bietet oft längere Zahlungsfristen als PayPal, was Kund*innen mehr Zeit gibt, ihre Rechnungen zu bezahlen.

- Bessere Integration mit dem Online-Shop: Klarna ist oft enger mit Online-Shops integriert als PayPal und bietet eine reibungslose Benutzererfahrung. PayPal kann z. B. häufig separat und nicht über den Zahlungsdienstleister eingebunden.

Nachteile von Klarna gegenüber PayPal:

- Geringere Bekanntheit und Image: Klarna ist nicht so bekannt wie PayPal, was bedeutet, dass es für einige Kund*innen weniger vertrauenswürdig sein kann. Klarna ist z. B. durch verschiedene Posts auf TikTok, in denen Nutzer*innen mit ihren hohen Schulden geprahlt hatten, in Verruf gekommen. Diese Fälle sind natürlich nur Einzelfälle, und die Mehrheit der Kund*innen gehen verantwortungsvoll mit ihrem hohen Kredit-Limit um.

- Höhere Kosten: Klarna kann höhere Kosten verursachen als PayPal, da sie oft eine höhere Gebühr für jede Transaktion erhebt. Bei PayPal werden pro Transaktion 2,49 % des Verkaufspreises plus 0,35 € fällig. Bei Klarna können es laut Anbieter bis zu 3 % des Verkaufspreises plus 0,35 € sein.

- Schwächere Sicherheitsmaßnahmen: Klarna bietet möglicherweise nicht dieselben robusten Sicherheitsmaßnahmen wie PayPal, was Kund*innen besorgt machen kann.

- Längere Verifikationszeit: Klarna kann eine längere Verifikation Zeit haben als PayPal, was bedeutet, dass Kund*innen länger warten müssen, bis ihre Zahlung bestätigt wurde.

Express Check-outs

Durch die Möglichkeit, mit wenigen Klicks zu bezahlen, können Kund*innen ihren Kauf schneller abschließen und somit steigt die Conversion-Rate. Der Kaufprozess wird stark vereinfacht, da Kund*innen nicht mehr ausführliche Adress- und Zahlungsinformationen eingeben müssen. Durch die einfachen Bezahlprozesse werden Kund*innen weniger abgeschreckt und bleiben auf der Website, um den Kauf abzuschließen. Bei

Shopify werden diese Möglichkeiten daher stark priorisiert. Es gibt Fälle, bei denen die Einführung von Express-Check-outs bis zu 30 % mehr Conversion ereilt hat.

Die bekanntesten Express-Check-outs sind: PayPal, Klarna und AmazonPay. Doch welchen Express-Checkout solltest du als Shopbetreiber*in verwenden? Die wichtigsten Bewertungsfaktoren sind die Integrationsmöglichkeiten im Shop, die anfallenden Kosten, die Funktionen (z. B. der Umgang mit Gutscheinen), die Zielgruppe des Anbieters und das eigene Markenverständnis.

Der Express-Check-out sollte alle Funktionen bieten, die du benötigst. Z. B. ist mehrsprachige Unterstützung, benutzerdefinierte Zahlungsseiten, integrierte Gutscheine und Rabatte sind nicht für alle Check-outs gegeben. Die Zielgruppe der Anbieter muss nicht immer in dein Markenbild passen. AmazonPay richtet sich z. B. an eine sehr breite Masse und gerade Premiumanbieter versuchen sich durch ihr Markenbild von dieser abzuheben. Daher wird dieser in dieser Nische häufig vermieden. Express Check-outs sind somit die Zahlungsmethoden, die das beste Kundenerlebnis schaffen.

Lastschrift

Die Lastschrift als Zahlungsmethode ist wahrscheinlich die zuverlässigste und günstigste Zahlungsmethode für Händler*innen, die Zahlung erfolgt automatisch, sodass keine manuelle Überwachung erforderlich ist, nachdem der*die Kund*in seine*ihre Daten angegeben hat. Es fallen z. B. im Vergleich zu Kreditkartenzahlungen keine Gebühren an, da die Händler*innen direkt buchen können.

Aus Kundensicht wird die Lastschrift häufig für regelmäßige Zahlungen, wie beispielsweise für Abonnements, eingesetzt. Der Nachteil aus Kundensicht ist, dass die Überweisung einige Tage dauert, bis das Geld angekommen ist. Die Lieferzeit kann sich dadurch bei bestimmten Anbietern verzögern. Da bei der Zahlung mit Lastschrift die Zahlung direkt vom Bankkonto abgebucht und kein weiterer Anbieter dazwischengeschaltet ist, haben die Kund*innen einen besseren Überblick über die Zahlungen.

Nachteilig ist, dass Kund*innen die Lastschrift zurückbuchen können, was zu zusätzlichen Kosten und Verwaltungsaufwand für die Händler*innen führt. Zudem kann es einige Tage dauern, bis die Überweisung getätigt wurde, was zu Liquiditätsproblemen führen kann. Die Händler*innen haben daher keine Kontrolle über den Zeitpunkt, an dem das Geld eingegangen ist.

Ratenzahlung

Die Ratenzahlung kann ein großer Hebel für die Conversion-Rate und den Umsatz sein. Gerade bei hochpreisigen Produkten ist diese Zahlungsart sinnvoll. Sie wirkt sich direkt auf den Average-Order-Value aus, da Kund*innen einen höheren Preis über einen längeren Zeitraum aufteilen können, sind sie eher bereit, mehr, größere oder teurere Artikel zu kaufen. Für die Kund*innen liegen die Vorteile der Ratenzahlung klar auf der Hand. Für Händler*innen können sich jedoch auch viele Nachteile einstellen.

Die Ratenzahlung kann für Händler*innen mit zusätzlichen Kosten verbunden sein, z. B. durch Gebühren für den Dienstleister, der die Ratenzahlung anbietet. Bindet man z. B. die Ratenzahlung über Klarna und

Mollie an, kostet PayNow z. B. 1,45 % der Warenkorb-Summe und die Ratenzahlung 2,99 % der Warenkorb-Summe. Diese höheren Gebühren werden durch ein höheres Ausfallrisiko und einen damit einhergehenden höheren Verwaltungsaufwand und eine komplizierte Buchhaltung einhergehen. Da jede offene Position mehrmals auf ihre Richtigkeit geprüft werden muss. Zudem ist der Zahlungsausfall höher.

Da Kund*innen ihre Schulden über einen längeren Zeitraum begleichen, besteht ein höheres Risiko, dass sie ihre Raten nicht pünktlich bezahlen und die Händler*innen möglicherweise mit unbezahlten Schulden konfrontiert werden. Wenn z. B. schon der Kauf auf Rechnung oder die Option von PayPal Zahlen in 30 Tagen angeboten wird, wird eine Ratenzahlung kaum noch zu einer Steigerung der Conversion-Rate führen, da lediglich eine Umverteilung von anderen Zahlungsmethoden auf diese stattfindet.

Kreditkarten

E-Commerce Kreditkartenzahlungen bieten aus Sicht von E-Commerce Händler*innen einige Vorteile, die sich vor allem auf die Liquidität des Unternehmens auswirken. Da Kreditkartenzahlungen, im Vergleich zu anderen Zahlungsmethoden, wie der Kauf auf Rechnung oder Klarna und Paypal, normalerweise den Händler*innen schneller gutgeschrieben werden. Kreditkartenzahlungen bieten in der Regel Schutz vor betrügerischen Aktivitäten und können den Händler*innen helfen, Verluste zu minimieren.

Auf der anderen Seite stehen auch diverse Nachteile für Händler*innen. Die Verarbeitung der Kreditkartenzahlung im Online-Shop kann z. B. für E-Commerce-Händler*innen mit hohen Gebühren, wie Transaktionsgebühren oder monatlichen Gebühren, verbunden sein. Die Kreditkartenzahlung erfordert ein besonderes Maß an Datensicherheit, da sensible Daten zwischen den Kund*innen und den Händler*innen ausgetauscht werden. Aus Kundensicht ist es daher wichtig, den Kund*innen ein maximales Vertrauen zu vermitteln. Denn wenn die Kund*innen der Marke und dem Shop nicht vertrauen, dann werden sie ihre Details nicht angeben.

Die Nachteile sind, dass eine Kreditkartenzahlung für Händler*innen komplex werden kann, wenn es sich z. B. um eine Zahlung aus einem Kreditkartenbetrugsfall handeln kann. Die Verarbeitung von Kreditkartenzahlungen kann für Händler*innen komplex sein, insbesondere bei der Überwachung von Betrug und der Überprüfung von Transaktionen. Zudem besteht das Risiko, dass Kund*innen ihre Kreditkartenzahlungen widerrufen, was zu zusätzlichen Verwaltungskosten und möglichen Verlusten für die Händler*innen führen kann. Die Kreditkartenzahlung ist für die meisten Shops sicherlich sinnvoll, jedoch ist dies die Zahlungsart, die den Nutzer*innen am meisten Vertrauen und Aufwand abverlangt.

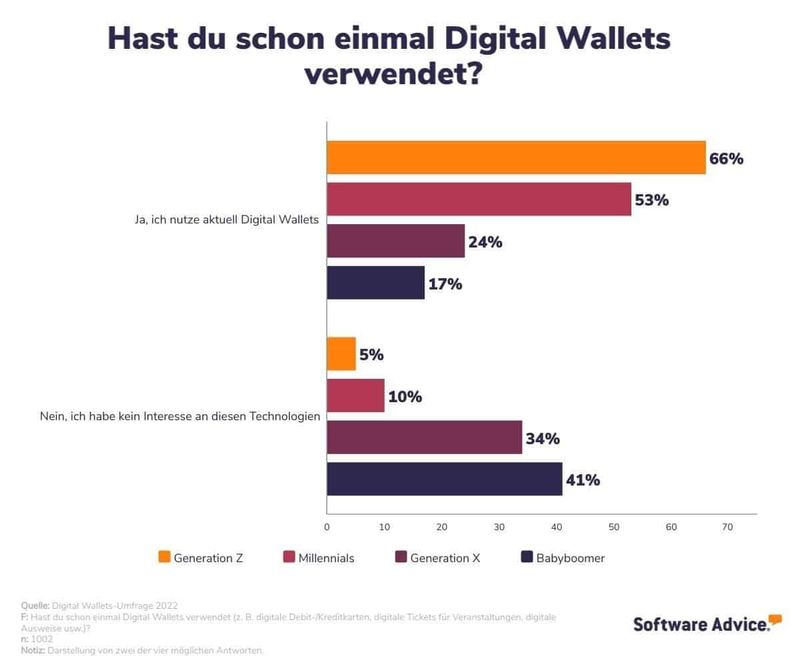

Wallets

Wallets, wie Apple oder Google Pay sind eine Erweiterung der Kreditkartenzahlung und nehmen den Nutzer*innen, dieser Zahlungsmethode, die Nachteile der Kreditkartenzahlung ab. Wallets werden gerade auf mobilen Geräten genutzt – da diese eigentlich eine Digitalisierung eines physischen Portemonnaies darstellen. In der Regel werden die Kreditkartendetails in den Wallets hinterlegt und die Nutzer*innen können dann via Fingerabdruck oder Gesichts-ID bezahlen. Sie bieten viel Bequemlichkeit, Schnelligkeit und Sicherheit bei Zahlungen.

Der große Vorteil ist, dass die Kreditkarte belastet wird, die Nutzer*innen sich jedoch keine Details merken oder eingeben müssen. Auch bei Zahlungen in anderen Währungen sind diese Zahlungsmethoden einfach zu nutzen. Wallets sind sehr moderne Zahlungsarten. Ob Wallets Sinn ergeben, hängt jedoch stark von der Zielgruppe ab, da diese Zahlungsmethode trotz ihrer einfachen Handhabung noch nicht weitverbreitet ist.

Kryptowährungen

Die modernsten Zahlungsarten sind Kryptowährungen. Einige Shops bieten diese schon unter ihren vielen Bezahlmethoden an. Es gibt

aktuell ca. 9.000 Kryptowährungen, was bedeutet, dass diese Bezahlmethode sehr aufwendig sein kann.

Der Shop der Modemarke Philipp Plein bietet z. B. 24 dieser Bezahlmethoden an. Der Vorteil dieser Bezahlmethoden ist, dass diese ein sehr innovatives, aber auch nerdiges Image haben und sich somit positiv auf das eigene Image des Anbieters auswirken können.

Kryptowährungen sind zudem schwierig für den Kauf, dass die Währungen sehr volatil sind und starken Kursschwankungen unterliegen. Es ist für die Nutzer*innen daher schwierig nachzuvollziehen, bzw. zu berechnen, ob der Kaufpreis richtig umgerechnet wurde, zudem führt z. B. der stark schwankende Kurspreis von Bitcoins aufgrund des hohen Umrechnungswertes zu einem hohen Umrechnungsaufwand für die Nutzer*innen.

Ein Bitcoin ist z. B. 22.351,21 € wert (Stand 18.02.2023). Diese Werte machen die Umrechnung extrem schwierig und können die Nutzer*innen im Kaufprozess überfordern. Ein weiterer Nachteil ist, dass Bitcoin-Transaktionen nicht umkehrbar sind: Die Kund*innen können den Betrag dann nicht mehr zurückfordern – anders als etwa bei Lastschriftzahlungen. Das bringt mehr Sicherheit für die Händler*innen.

Auswirkung der Zahlungsarten auf die Conversion-Rate

Die Zahlungsarten wirken sich im Wesentlichen durch drei Faktoren auf die Conversion-Rate aus. Diese drei Faktoren beschreiben, wie du das ideale Kundenerlebnis schaffst.

Der erste Aspekt ist, wie zugänglich sind die Zahlungsdetails, der zweite welches Vertrauen & welche Kontrolle haben, die Nutzer*innen in der Zahlungsart und der Dritte ist, wann spüren die Nutzer*innen den „Kaufschmerz“ der Zahlung. Bei der Auswahl der Zahlungsmethoden sind diese Faktoren zu beachten. Grundsätzlich kann man sagen, dass nicht jede zusätzliche Zahlungsart auch eine Conversion-Steigerung mit sich bringt. Je nach Zielgruppe und der Verbreitung der Zahlungsart in der Zielgruppe und der Branche. Es sollte daher auch stark auf die Branchenstandards geachtet werden.

Der zweite Aspekt ist das Vertrauen (z. B. das Image der online Händler*innen und des Zahlungsanbieters) und die Kontrolle darüber, wann das Geld abgebucht wird. Die Nutzer*innen werden die Zahlungsart bevorzugen, indem sie die Kontrolle über das Kaufgeschehen haben. Bei einem auf Rechnung haben die Nutzer*innen die volle Kontrolle darüber, wann das Geld überwiesen wird, bei einem Bankeinzug geben sie diese Kontrolle ab.

Wenn sich die Nutzer*innen beim Kauf eher unsicher sind, dann werden sie die Zahlungsmethode mit der meisten Kontrolle über die Zahlung wählen. Bietet man als Händler*in z. B. Produkte an, die eine hohe Retourenquote aufgrund des Online-Kaufverhaltens vermuten lassen, dann kann ein Kauf auf Rechnung ein großer Hebel auf die Conversionrate sein. Bei Produkten, die für den online Kauf prädestiniert sind (z. B. bei einem Download) dann ist der Rechnungskauf kein großer Hebel für die Conversion-Rate.

Der dritte Aspekt ist, wann die Nutzer*innen den „Kauf-Schmerz“ erfahren. Ein Kaufprozess ist immer eine Belohnung, aber auch ein „Verlust durch Geld ausgeben“, also ein Kaufschmerz. Wenn Nutzer*innen durch bestimmte Zahlungsmethoden diesen Kauf-Schmerz zeitlich vom Kaufprozess in die Zukunft verschieben können, dann wird sich diese Zahlungsmethode deutlich auf die Conversion-Rate auswirken, da Nutzer*innen im Kaufprozess nur die Belohnung des Kaufs erfahren. Online gibt es immer ein Kaufrisiko.

Die Nutzer*innen wollen dieses Risiko durch eine spätere Zahlung so gering wie möglich halten. Der Sofortkauf & die Kreditkarte suggerieren den Nutzer*innen, dass das Geld sofort abgebucht wird, der Kauf auf Rechnung, Paypal, Ratenzahlung, PayPal-Zahlen in 30 Tagen verlagert die Zahl auf nach dem Kaufprozess. Dabei gilt es jedoch zu beachten, um welche Produkte es sich handelt und welche Auswirkung auf die Retouren bei diesen Produkten zu erwarten sind.

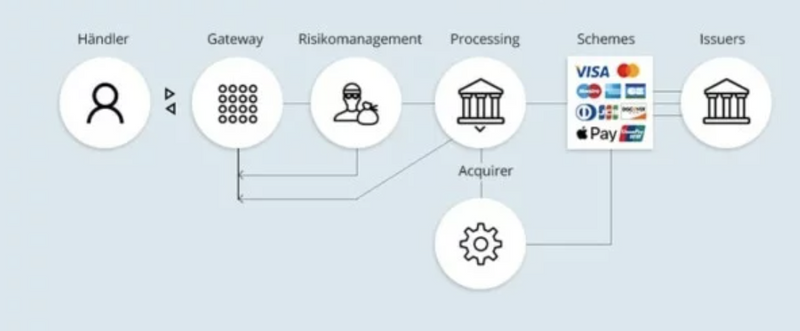

Interner Aufwand & Implementierung von Bezahlsystemen für Online-Shops

Ein nicht unwesentlicher Faktor bei der Auswahl der Zahlungsmethoden ist der damit eingehende interne Aufwand. Bei der Zahlungsabwicklung im Online-Shop entsteht zum einen durch die Implementierung der Zahlungsmethoden und im Finanzwesen ein nicht geringer Aufwand. Gerade Zahlungsmethoden, wie der Kauf auf Rechnung, die sehr Betrug anfällig sind, können einen hohen internen Aufwand durch ein mehrstufiges und kostenintensives Mahnwesen mit sich ziehen.

Um diesen zu vermeiden, macht es z. B. Sinn, den Rechnungskauf über Klarna abzuwickeln. Viele Zahlungsarten sind auch für Retouren prädestiniert. Es gilt daher, einen guten Kundendienst anzubieten. Um diesen Aufwand im Unternehmen so gering wie möglich zu halten, sollte daher ein Zahlungsdienstleister wie

Mollie, Ayden oder

Stripe Billing verwendet werden. Diese können z. B. Onlineshop Kreditkartenzahlung einrichten, das auf bestehende Code-System gesetzt werden kann.

Diese Zahlungsdienstleister sind in der Regel einfach zu implementieren und können über eine API bzw. über Standard-Plug-ins mit dem Shopsystem verbunden werden. Als Online-Shop erspart man sich so viel Arbeit und Kosten, beim Einbinden der Bezahlsysteme im Onlineshop. Es werden Verträge und technische Anbindungen gebündelt und es werden vielfältige Dienstleistungen unter einem Dach zusammengeführt. Es muss z. B. keine Koordination zwischen Banken, Kreditkarten-Akquirieren, Anbietern von Betrugsprävention Modulen wie Creditreform, Inkassounternehmen oder Affiliate-Plattformen durch das stattfinden.

Diese Verträge sind häufig mit unterschiedlichen Vertragslaufzeiten und Gebühren verbunden. Der Vorteil ist also, alle Services aus einer Hand zu bekommen und nur einen Vertrag im Auge behalten zu müssen. Als Online-Shop-Händler*in können alle Bezahlsysteme des Online-Shops unter einem Dach abgebildet und diese können schnell erweitert werden. Die Händler*innen profitieren von Betrugsprävention, Zahlungsgarantie und einem ausgelagerten Forderungsmanagement.

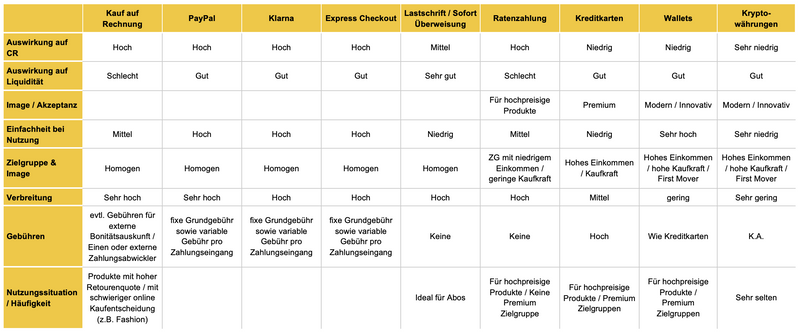

Übersicht: Vor- und Nachteile der Zahlungsarten

In der nachfolgenden Tabelle werden die Zahlungsarten nach Ihren Vor- und Nachteilen übersichtlich verglichen. Es werden die vorher ausführlich beschriebenen Zahlungsarten für Online-Shops im E-Commerce verglichen, um das beste Kundenerlebnis zu schaffen:

Tabelle Vor- und Nachteile der Zahlungsarten

Fazit

Der Artikel zeigt alle wichtigen Online-Shop-Bezahlsysteme & Zahlungsarten im E-Commerce in Deutschland auf und diskutiert die Vor- & Nachteile aus der Sicht der Händler*innen, der Kund*innen, welche in einigen Fällen konträr sein können. Es ist im Sinne der Nutzer*innen und der Händler*innen, ein ideales Kundenerlebnis zu schaffen, um die Conversion-Rate und somit die Umsätze zu erhöhen. Aus der Sicht der Nutzer*innen, ist es wichtig, das Kaufrisiko zu minimieren und die beste Kontrolle über das ausgegebene Geld zu haben.

Der Rechnungskauf ist aus dieser Sicht unumgänglich. Das Kundenerlebnis wird zudem durch PayPal, Klarna und deren Express Check-outs stark verbessert. Diese Anbieter sind durch ihre Zahlungsgarantien und das ausgelagerte Mahnwesen für die Liquidität und das Image der Marke verantwortlich. Aufgrund der Verbreitung sind der Kreditkartenkauf und die Lastschrift unumgänglich. Es ist jedoch immer individuell anhand der Branche, des Produktes und der Zielgruppe und der firmeneigenen Philosophie zu entscheiden, ob und welche Zahlungsart es macht.