Das beste Cashflow-Tool für dein Unternehmen

Sebastian Janus10.9.2024

In diesem Artikel erfährst du alles, was du über Cashflow-Tools wissen musst: von den Grundlagen über die Auswahl des passenden Tools bis hin zu den besten Lösungen, die der Markt bietet

Inhalt

- Was versteht man unter einem Cashflow-Tool?

- Für wen lohnt sich ein Cashflow-Tool?

- Was kostet ein Cashflow-Tool?

- Vorteile von Cashflow-Tools

- Was bei der Implementierung von Cashflow-Tools zu beachten ist

- Tool-Vergleich: Die Top 4 Cashflow-Tools

- Fazit: Das passende Cashflow-Tool für dein Unternehmen auswählen

In einer dynamischen Geschäftswelt ist es entscheidend, stets die Kontrolle über die eigenen Finanzen zu behalten. Ein Cashflow-Tool hilft dir, deine finanziellen Ressourcen effizient zu überwachen und zu planen, damit du jederzeit liquide bleibst und finanzielle Engpässe vermeidest. Dieser Artikel erklärt dir alles, was du über Cashflow-Tools wissen musst: von den Grundlagen über die Auswahl des richtigen Tools bis hin zur Vorstellung der besten Lösungen auf dem Markt. Egal, ob du gerade erst anfängst, dich mit dem Thema zu beschäftigen, oder auf der Suche nach einer neuen Lösung bist – hier findest du alle Informationen, die du benötigst.

Was versteht man unter einem Cashflow-Tool?

Ein Cashflow-Tool ist eine Software, die Unternehmen dabei unterstützt, ihre Finanzströme effizient zu überwachen und zu planen. Es ermöglicht dir, Einnahmen und Ausgaben und das Cashflow-Management, da sie Transparenz schaffen und eine fundierte Entscheidungsfindung ermöglichen. Egal, ob du ein kleines Unternehmen führst oder ein größeres Unternehmen leitest, ein Cashflow-Tool hilft dir, stets den Überblick über deine Finanzen zu behalten.

Für wen lohnt sich ein Cashflow-Tool?

Ein Cashflow-Tool lohnt sich für Unternehmen jeder Größe, aber der Bedarf wird besonders bei wachstumsorientierten Unternehmen deutlich. Kleine und mittlere Unternehmen (KMUs) profitieren von der Transparenz und den automatisierten Prognosen, da sie oft mit begrenzten Ressourcen arbeiten und Risiken frühzeitig erkennen müssen. Für größere Unternehmen, die komplexere Finanzstrukturen haben, sind Cashflow-Tools unerlässlich, um die Kontrolle über mehrere Konten und Geschäftseinheiten zu behalten. Insbesondere Unternehmen mit regelmäßigen Zahlungsströmen, wie im Handel, Dienstleistungssektor oder in der Produktion, sollten ein Cashflow-Tool in Betracht ziehen, um die Finanzplanung zu optimieren und Liquiditätsengpässe zu vermeiden.

Was kostet ein Cashflow-Tool?

Die Kosten für ein Cashflow-Tool variieren je nach Anbieter*in und Funktionsumfang. Grundsätzlich bieten viele Anbieter*innen verschiedene Preismodelle an, die auf die Bedürfnisse unterschiedlicher Unternehmensgrößen und -anforderungen zugeschnitten sind. Einfache Tools sind oft schon für wenige Euro im Monat erhältlich, während umfangreichere Lösungen, die eine Vielzahl von Funktionen und Integrationen bieten, mehrere hundert Euro kosten können. Es ist wichtig, die Kosten im Verhältnis zum Nutzen zu betrachten und ein Tool zu wählen, das genau zu den spezifischen Anforderungen des Unternehmens passt.

Vorteile von Cashflow-Tools

Cashflow-Tools bieten eine Reihe von Vorteilen, die den Finanzprozess deines Unternehmens erheblich verbessern können:

- Real-time Cashflow Forecasting: Du kannst deine Finanzströme in Echtzeit überwachen und schnell auf Änderungen reagieren.

- Präzise Prognosen: Cashflow-Tools ermöglichen es dir, zukünftige Einnahmen und Ausgaben präzise zu prognostizieren und finanzielle Engpässe zu vermeiden.

- Effizienzsteigerung: Die Automatisierung von Finanzprozessen reduziert den manuellen Aufwand und minimiert die Fehlerquote.

- Bessere Entscheidungsfindung: Mit genauen Daten und Berichten kannst du fundierte Entscheidungen treffen, die das Wachstum deines Unternehmens fördern.

- Verbesserte Liquiditätsplanung: Die Tools helfen dir, die Liquidität deines Unternehmens sicherzustellen und zu optimieren.

Was bei der Implementierung von Cashflow-Tools zu beachten ist

Die Implementierung eines Cashflow-Tools in deinem Unternehmen erfordert sorgfältige Planung und Vorbereitung, um sicherzustellen, dass das Tool effektiv genutzt wird und seine Vorteile voll entfaltet.

1. Auswahl des richtigen Tools

Wähle ein Tool, das den spezifischen Anforderungen deines Unternehmens entspricht. Berücksichtige dabei Faktoren wie die Größe deines Unternehmens, die Komplexität deiner Finanzströme und die Integrationsmöglichkeiten mit bestehenden Systemen.

2. Integration mit anderen Systemen

Achte darauf, dass das Cashflow-Tool nahtlos in deine bestehenden Buchhaltungs- und Finanzsysteme integriert werden kann. Eine gute Kompatibilität mit Buchhaltungssystemen wie DATEV, SAP oder anderen ERP-Systemen ist entscheidend, um den manuellen Aufwand zu minimieren und die Datenintegrität zu gewährleisten.

3. Schulung und Anpassung

Es ist wichtig, dass deine Mitarbeiter*innen in der Nutzung des neuen Tools geschult werden. Anpassungen an die spezifischen Geschäftsprozesse sollten vorgenommen werden, um sicherzustellen, dass das Tool optimal genutzt wird.

4. Testphase

Bevor das Tool vollständig implementiert wird, sollte eine Testphase durchgeführt werden, um sicherzustellen, dass es wie erwartet funktioniert und alle relevanten Daten korrekt verarbeitet.

5. Kontinuierliche Überwachung und Optimierung:

Nach der Implementierung ist es wichtig, die Nutzung des Tools kontinuierlich zu überwachen und Anpassungen vorzunehmen, um sicherzustellen, dass es weiterhin den Bedürfnissen deines Unternehmens entspricht.

Tool-Vergleich: Die Top 4 Cashflow-Tools

Im Folgenden werden vier führende Cashflow-Tools detailliert vorgestellt: Agicap, Tidely, Helu und Qonto. Für jedes Tool werden die Vorteile, Nachteile, der USP (Unique Selling Proposition), die Preisgestaltung und die Zielgruppe beschrieben.

Ein wichtiges Tool fehlt in unserem Ranking? Sag uns Bescheid, welches du gerne aufgenommen sehen würdest! Wir in der Redaktion schätzen dein Feedback sehr und schauen gerne, ob wir dein vorgeschlagenes Tool in einem zukünftigen Update berücksichtigen können.

1. Agicap

Vorteile:

- Einfache Benutzeroberfläche: Agicap ist bekannt für seine intuitive Benutzeroberfläche, die es auch weniger technikaffinen Nutzer*innen ermöglicht, das Tool effizient zu bedienen.

- Automatische Synchronisation: Das Tool synchronisiert sich automatisch mit deinen Bankkonten, was den Import von Finanzdaten erheblich vereinfacht.

- Umfangreiche Berichterstattung: Agicap bietet umfassende Reporting-Funktionen, die detaillierte Einblicke in deine Finanzen ermöglichen.

Nachteile:

- Hohe Kosten: Agicap ist im Vergleich zu anderen Tools relativ teuer, was es für kleinere Unternehmen weniger attraktiv macht.

- Eingeschränkte Anpassungsmöglichkeiten: Einige Nutzer*innen bemängeln die begrenzten Möglichkeiten zur individuellen Anpassung an spezifische Geschäftsbedürfnisse.

USP:

Automatisierte Finanzprognosen: Agicap bietet fortschrittliche Funktionen zur Erstellung automatisierter Finanzprognosen basierend auf Echtzeitdaten, was eine präzise Planung ermöglicht.

Pricing:

Die Preise für Agicap beginnen bei 99 Euro pro Monat für das Basis-Paket und können je nach Unternehmensgröße und benötigten Funktionen bis zu 399 Euro pro Monat ansteigen. Eine individuelle Preisgestaltung ist ebenfalls möglich.

Zielgruppe:

Agicap richtet sich vor allem an mittelständische Unternehmen und Startups, die eine umfassende und präzise Lösung zur Cashflow-Prognose benötigen und bereit sind, in ein hochwertiges Tool zu investieren.

2. Tidely

Vorteile:

- Kostenloser Basiszugang: Tidely bietet eine kostenlose Basisversion, die besonders für kleine Unternehmen und Startups attraktiv ist.

- Einfache Implementierung: Das Tool lässt sich schnell und ohne großen technischen Aufwand implementieren, was den Einstieg erleichtert.

- Gutes Preis-Leistungs-Verhältnis: Selbst die kostenpflichtigen Pläne bieten ein hervorragendes Verhältnis zwischen Preis und Leistung, was Tidely zu einer kostengünstigen Option macht.

Nachteile:

- Begrenzte Funktionen: Tidely bietet im Vergleich zu anderen Tools weniger erweiterte Funktionen, insbesondere in den Bereichen Analyse und Berichterstattung.

- Eingeschränkte Integrationen: Die Integrationsmöglichkeiten mit anderen Buchhaltungs- und Finanzsystemen sind begrenzt, was die Anbindung an bestehende Systeme erschwert.

USP:

Einfache Liquiditätsplanung: Tidely ist besonders für Unternehmen geeignet, die eine einfache und unkomplizierte Lösung zur Liquiditätsplanung suchen.

Pricing:

Kostenlose Version verfügbar, mit kostenpflichtigen Plänen ab 9,99 Euro pro Monat für erweiterte Funktionen.

Zielgruppe:

Kleine Unternehmen und Freiberufler*innen, die eine kostengünstige und benutzerfreundliche Lösung zur Verwaltung ihrer Liquidität suchen.

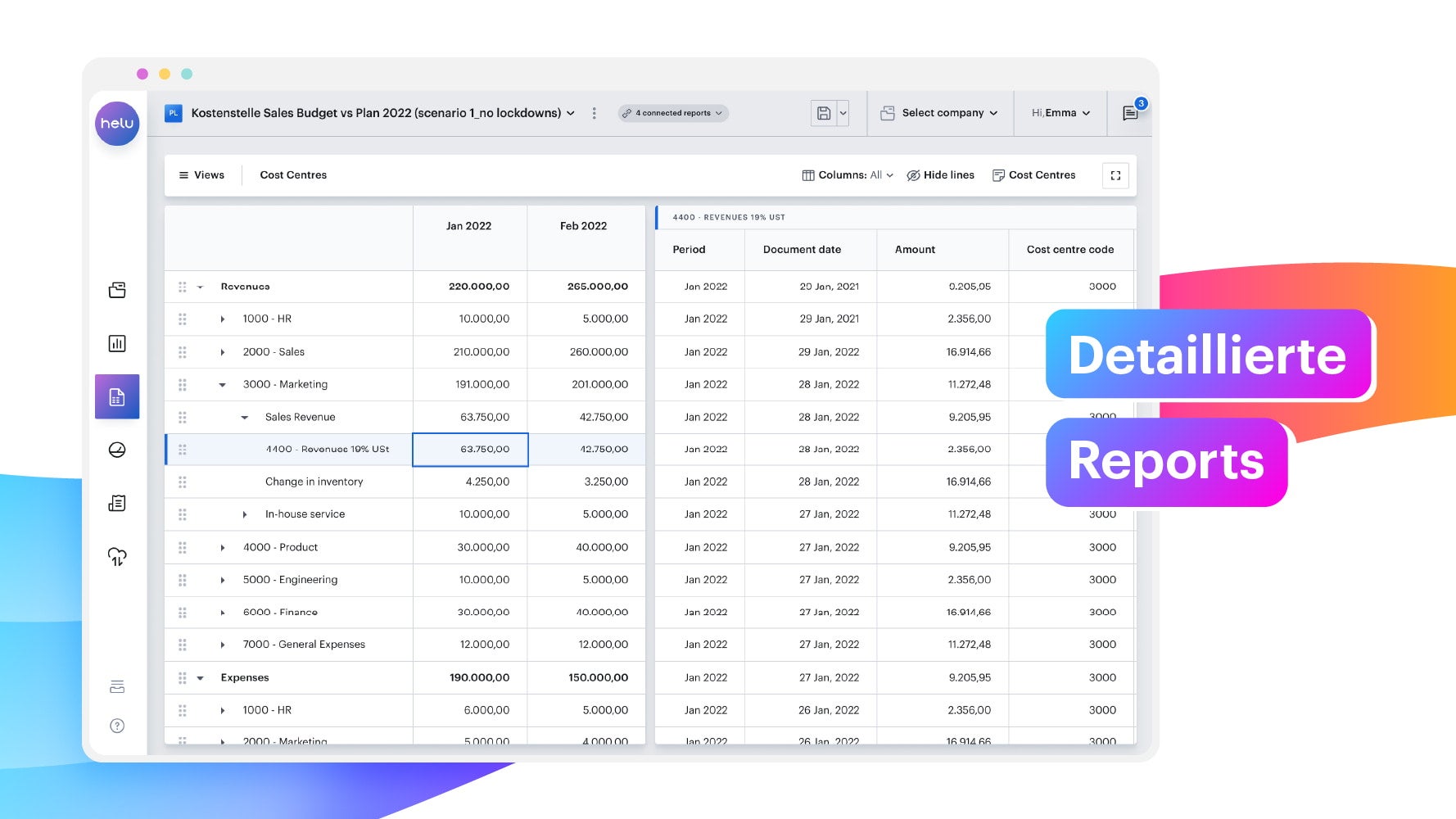

3. Helu

Vorteile:

- Tiefgehende Integration: Helu bietet umfassende Integrationsmöglichkeiten mit gängigen Buchhaltungssystemen, was die Finanzplanung und -analyse erheblich vereinfacht.

- Detaillierte Analysewerkzeuge: Das Tool ermöglicht es, sehr detaillierte Berichte und Analysen zu erstellen, die für tiefgehende Finanzanalysen genutzt werden können.

- Individuell anpassbare Dashboards: Die Dashboards von Helu lassen sich an die spezifischen Bedürfnisse deines Unternehmens anpassen, was eine maßgeschneiderte Nutzung ermöglicht.

Nachteile:

- Hohe Lernkurve: Aufgrund der Vielzahl an Funktionen kann Helu für Einsteiger*innen überwältigend sein.

- Höherer Preis: Helu gehört zu den teureren Tools auf dem Markt, was es für kleinere Unternehmen weniger attraktiv machen könnte.

USP:

Umfassende Finanzanalyse und Integration: Helu besticht durch seine tiefgehenden Integrationsmöglichkeiten und die Fähigkeit, detaillierte Finanzanalysen direkt aus dem Tool heraus zu erstellen.

Pricing:

Helu bietet verschiedene Preismodelle an, die bei 200 Euro pro Monat beginnen und je nach Unternehmensgröße und Anforderungen steigen können. Eine individuelle Preisgestaltung ist auf Anfrage möglich.

Zielgruppe:

Mittelständische bis große Unternehmen, die auf der Suche nach einer umfassenden und tief integrierten Finanzlösung sind und bereit sind, in ein leistungsstarkes Tool zu investieren.

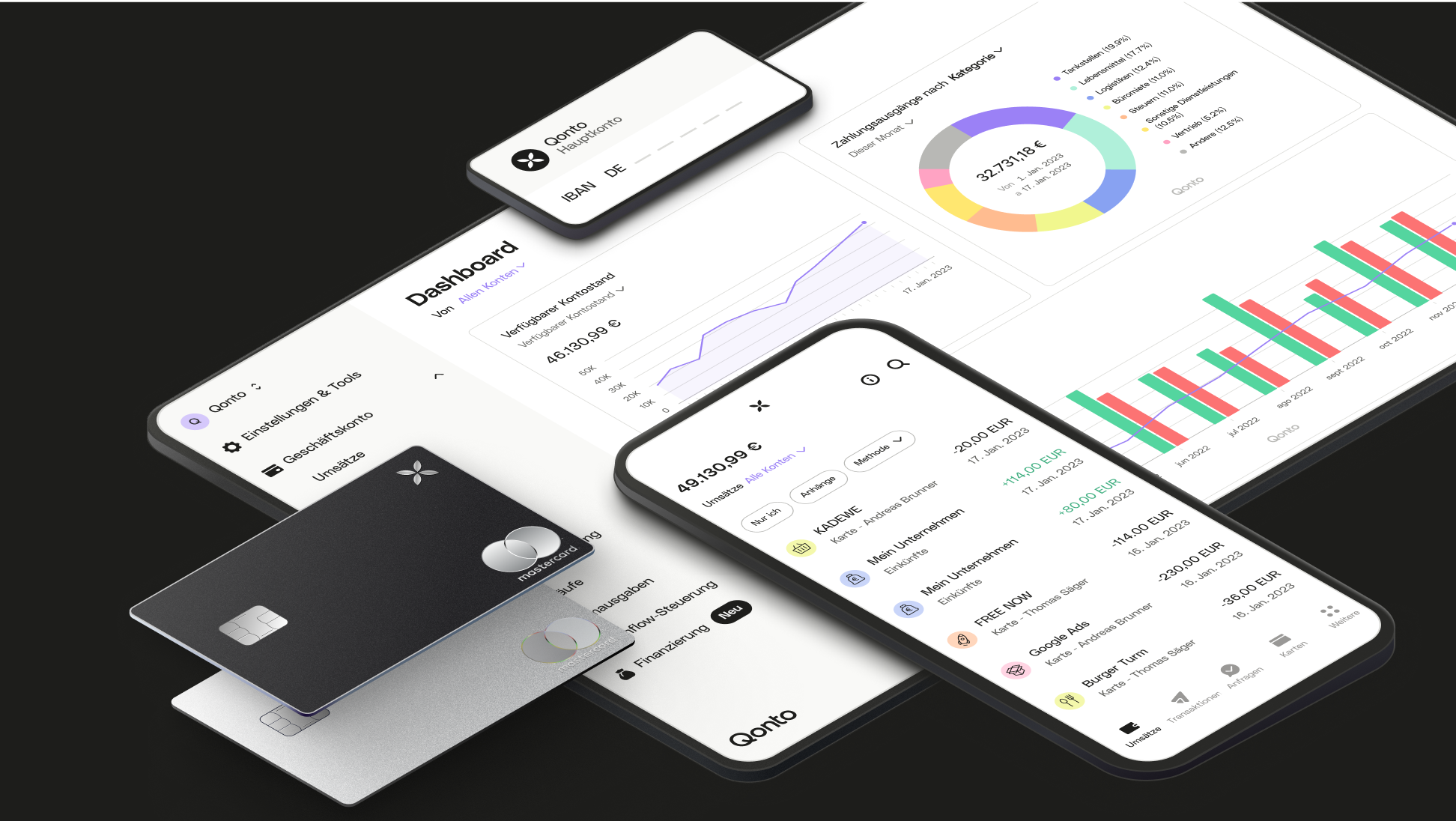

4. Qonto

Vorteile:

- All-in-One-Lösung: Qonto bietet nicht nur Cashflow-Management, sondern auch umfassende Bankdienstleistungen, was es zu einer vielseitigen Lösung für Unternehmen macht.

- Benutzerfreundlichkeit: Die Plattform ist äußerst benutzerfreundlich und sowohl auf Desktop- als auch auf mobilen Geräten einfach zu bedienen.

- Flexibilität: Qonto ist sehr flexibel und eignet sich für Unternehmen unterschiedlicher Größenordnungen, von Freelancern bis hin zu KMUs.

Nachteile:

- Eingeschränkte Cashflow-Funktionen: Im Vergleich zu spezialisierten Cashflow-Tools bietet Qonto weniger umfangreiche Funktionen in der Cashflow-Planung.

- Kostenstruktur: Die Preise können, je nach gewählten Funktionen und Anzahl der Nutzer*innen, schnell ansteigen.

USP:

Vielseitigkeit durch integrierte Bankdienstleistungen: Qonto kombiniert Banking und Cashflow-Management in einem Tool, was es einzigartig auf dem Markt macht.

Pricing:

Qonto bietet mehrere Preisoptionen:

- Solo-Paket: Ab 9 Euro pro Monat, ideal für Freelancer*innen.

- Standard-Paket: Ab 29 Euro pro Monat, geeignet für kleine Unternehmen.

- Premium-Paket: Ab 99 Euro pro Monat, für Unternehmen mit höheren Anforderungen.

Zielgruppe:

Startups, KMUs und Freelancer*innen, die eine integrierte Lösung für Banking und Cashflow-Management suchen.

Fazit: Das passende Cashflow-Tool für dein Unternehmen auswählen

Die Wahl des richtigen Cashflow-Tools hängt stark von der Größe, den Anforderungen und dem Budget deines Unternehmens ab. Agicap bietet eine umfassende und präzise Lösung für mittelständische Unternehmen, die Wert auf detaillierte Prognosen legen, während Tidely eine hervorragende Option für kleine Unternehmen ist, die eine kostengünstige und einfach zu bedienende Lösung suchen. Helu ist ideal für größere Unternehmen, die tiefe Integrationen und detaillierte Analysen benötigen, und Qonto bietet eine vielseitige Lösung, die Banking und Cashflow-Management in einer Plattform kombiniert.

Unabhängig von der Wahl des Tools ist es wichtig, sicherzustellen, dass die Implementierung sorgfältig geplant wird und die Kompatibilität mit bestehenden Systemen gewährleistet ist, um den maximalen Nutzen aus dem Tool zu ziehen.

Jetzt, da du weißt, welche Cashflow-Tools für dein Unternehmen am besten geeignet sind, besuche unsere OMR-Reviews-Seite, um die verschiedenen Optionen im Detail zu vergleichen und das perfekte Tool für dein Business zu finden!