Shein: Die meist heruntergeladene Shopping-App der westlichen Welt kommt jetzt aus China

Mit Realtime-Fashion und Influencer Marketing zum Erfolg – folgt jetzt der 38-Milliarden-Euro-IPO?

Die meist heruntergeladene Shopping App der westlichen Welt – da würden die meisten wohl an Amazon, einige Experten möglicherweise noch an Wish denken. Doch in den vergangenen Monaten hat die chinesische Mode-App Shein ein extremes Wachstum generieren können und liegt nun im App Store in der Kategorie Shopping u.a. in den USA, Großbritannien, Frankreich und auch Deutschland auf Platz eins. Nun soll das geheimnisumwitterte Unternehmen Gerüchten zufolge einen Börsengang zu einer Bewertung von umgerechnet 38 Milliarden Euro planen. OMR erklärt, wie Shein mit „Realtime Fashion“ und Influencer-Haul-Videos groß wurde.

War das eine Wachablösung? Am 11. Mai übernahm Shein (der Name wird „Schie Inn“ ausgesprochen; usprünglich hieß das Unternehmen „She Inside“) den ersten Platz in der Kategorie Shopping Apps in Googles Play Store in den USA, sechs Tage später erklomm die aus China stammende App auch in der US-Version von Apples App Store in der Shopping-Kategorie erstmals die Spitze. Davor hatte sich Shein über Wochen ein Kopf-an-Kopf-Rennen mit Amazon geliefert. Weltweit soll Shein laut Schätzungen des App-Analytics-Tools Airnow Data im gesamten ersten Quartal 2021 erstmals mehr App-Downloads als die Shopping-Schwergewichte Amazon, H&M, Wish und Zalando verzeichnet haben.

Shein soll nach Schätzungen von Airnow Data im 1. Quartal 2021 betriebssystemübergreifend rund 35 Millionen App Downloads weltweit verzeichnet haben – mehr als jeweils Amazon und Wish. Bei der Anzahl der Monthly Active User (MAU) haben Wish und Amazon noch deutlich die Nase vorn.

Von Hochzeitskleidern zu Realtime Fashion

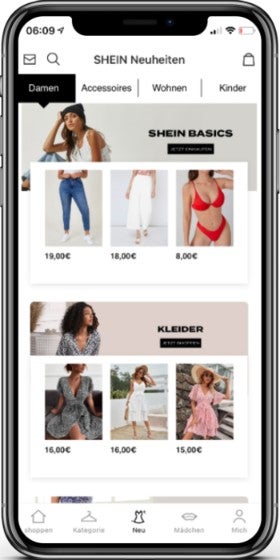

Ein Blick in die Mobile App von Shein

Dass Shein Amazon in den Rankings der US-App-Stores überholen konnte, ist auch beachtlich, weil Amazon nahezu alles verkauft – und Shein vorrangig Mode. „Shein ist stolz darauf, sowohl jungen Frauen als auch Teenagern trendige Styles anzubieten, die modern und erschwinglich sind“, schreibt das Unternehmen aktuell als „Mission Statement“ auf seiner Website. Das Unternehmen verkauft nur seine Eigenmarke – zu extrem günstigen Preisen. T-Shirts gibt es ab 2 Euro, Jeans ab 8 Euro, Kleider ab 15 Euro.

Shein ist nach eigenen Angaben im Jahr 2008 gegründet worden. Gründer und CEO Chris Xu (sein chinesischer Name lautet Xu Yangtian) soll laut einer früheren Pressemeldung in den USA geboren sein, aber über chinesische Wurzeln verfügen. Nach seinem Studium in Washington habe Xu einem Bericht der chinesischen Late Post zufolge zunächst in China als Suchmaschinenoptimierer gearbeitet, dann von China aus über das Internet Hochzeitskleider in den Westen verkauft. Als er davon Wind bekommt, welch gute Geschäfte ein ehemaliger Mitgründer von ihm damit macht, Kleidungsstücke an Influencer in der westlichen Welt zu schicken und diese unter einer eigenen Marke per Online-Shop zu verkaufen, schwenkt Xu um und kauft die Domain SheInside.com (später verkürzt er den Namen auf Shein) und beginnt, Mode in die westliche Welt und bald in den Nahen Osten zu verkaufen. Die Erfolgsgeschichte nimmt ihren Anfang.

Gibt Google Tipps zu kommenden Trends?

Heute steht Shein für keinen bestimmten Modestil. Shein sei „ein Spiegel, der die aktuelle Mode des jeweiligen Landes reflektiert, in Echtzeit, alleine basierend auf Daten“, schreibt US-Investor Packy McCormick in einer gemeinsam mit dem China-Experten Matthew Brennan verfassten langen und lesenswerten Analyse des Unternehmens. Offenbar will sich das Unternehmen nicht auf das Trendgespür und Bauchgefühl seiner Designer verlassen, sondern lässt sich in Sachen Sortiment entscheidend von Daten leiten. So soll Shein die Online-Shops von Wettbewerbern automatisiert beobachten. Pei Yang, ehemaliger General Manager von Shein, soll bei einem öffentlichen Event einmal ein Product Tracking System vorgeführt haben, das von diversen Shop-Seiten Daten über Preise, Muster und beliebte Farbzusammensetzungen eingesammelt und ausgewertet hat, schildert die chinesische Late Post.

Mittlerweile greift Shein offenbar nicht mehr nur die Daten von direkten Wettbewerbern ab. Auch Google (Shein soll bei dem US-Konzern guter Werbekunde sein) liefert nach Darstellung der Late Post Daten an das chinesische Unternehmen. Offenbar hat der US-Konzern sein Tool Google Trends um ein B2B-Produkt erweitert, das Kunden einen tieferen und früheren Einblick in Daten gibt und diese somit über Trends unterrichtet, schon während sie entstehen. So liest sich zumindest die automatisierte Übersetzung eines Artikel auf der chinesischen Website Cifnews (inklusive Aufruf, sich bei Interesse beim chinesischen Google-Team zu melden). Shein wird in dem Text als Kunde des „Google Trends Finders“ aufgeführt, der das Tool erfolgreich nutze, um angesagte, Styles, Stoffe und Farbe identifizieren. So soll Shein im Sommer 2018 mittels des Trend Finders frühzeitig den Hype um mit Spitze versehene Oberteile erkannt haben.

Sieben Tage vom Design bis Verkaufsstart

Hat Shein dann einen Trend aufgespürt und eines oder mehrere eigene Produkte von Designern entwerfen lassen, teste das Unternehmen mit 100 Einheiten eines Kleidungsstücks wie gut dieses bei den Kundinnen ankomme, so die Late Post. Im Erfolgsfall könne das Unternehmen dann das Produktionsvolumen hochschrauben.

Die überaus schnelle Produktion ist ein weiterer, entscheidender Wesenspunkt von Shein. Einem Bericht von Reuters zufolge will Shein die Zeit von Design bis abgeschlossener Produktion auf bis zu drei Tage eindampfen. Laut der Late Post liegt die Spanne aktuell noch bei sieben Tagen. Selbst das wäre signifikant weniger als der etablierte Fast-Fashion-Konzern Inditex (das Unternehmen hinter Zara) benötigt – nämlich 14 Tage. US-Investor McCormick spricht deswegen im Zusammenhang mit Shein von „Realtime Fashion“ als dritter Evolutionsstufe nach Fast Fashion (H&M und Zara) so wie Ultra Fast Fashion (Asos und Fashion Nova).

Ein Blick in die Produktion bei Shein (Foto: Shein)

Eine Software überwacht die KPIs bei den Lieferanten

Um dieses Tempo halten zu können, sucht Shein offenbar in besonderem Maß die Nähe zu seinen Herstellern. Zunächst einmal physisch: In den Standards, die das Unternehmen laut der chinesischen Late Post für Zulieferer definiert hat, heißt es angeblich, diese sollen maximal zwei Autostunden von Sheins Hauptsitz in Guangzhou entfernt sein. Außerdem begleicht Shein der Late Post zufolge pünktlich bis überpünktlich seine Rechnung bei den Herstellern. Da dies in der chinesischen Textilbranche offenbar weit davon entfernt ist, die Regel zu sein, ist unter den Lieferanten der Wettbewerb um Shein-Partnerschaften groß.

Bis zu 9.900 neue Artikel am Tag: Die Neuheiten-Sektion in der Shine-App

Außerdem können Shein wegen diesem Entgegenkommen gegenüber den Lieferanten höhere Anforderungen stellen und damit eine schnelle Produktion bei möglichst hoher Qualität ermöglichen. So habe das E-Commerce-Unternehmen eine Reihe von KPIs definiert, nach denen es die Leistung seiner Zulieferer rankt (Geschwindigkeit der Produktion und der Anlieferung sowie Fehlerquote bei der Ware beispielsweise). Um diese KPIs dauerhaft und zuverlässig erheben zu können, müssen alle Herstellerpartner an Sheins Supply Chain Management Software angebunden sein. Die Ziel-KPIs werden darüber hinaus offenbar immer wieder nach oben nachjustiert – wer nicht performt, wird aussortiert.Tausende neue Artikel täglich

Vermutlich ist es diese Kontrolle über die Lieferkette, die Shein eine enorm hohe Taktzahl bei gleichzeitig großem Volumen ermöglicht. Im Jahr 2019 soll das Unternehmen laut Late Post 150.000 neue Artikel in den Shop eingestellt haben – durchschnittlich 10.000 im Monat. Wer sich aktuell durch die Neuigkeiten-Sektion des Shein-Shops klickt, dem werden je nach ausgewähltem Datum zwischen 2.000 und 9.900 neue Artikel pro Tag (!) angezeigt.

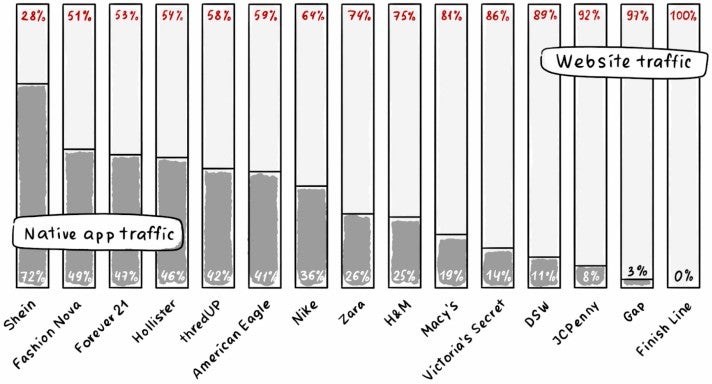

Der stetige Zufluss neuer Ware soll für den Kundinnen immer wieder neue Anreize liefern, um in den Shop zurückzukehren – vor allem in dessen App-Version. Shein ist vorrangig auf die mobile Nutzung ausgerichtet; einer Auswertung von Packy McCormick und Matthew Brennan zufolge findet die Mehrheit des Traffics auch innerhalb der App statt.

Bei keinem anderen Mode-Shop soll der Anteil des App-Traffics so hoch sein wie bei Shein (Quelle: Not Boring, unter Berufung auf Similar Web, App Annie, Google und Deloitte)

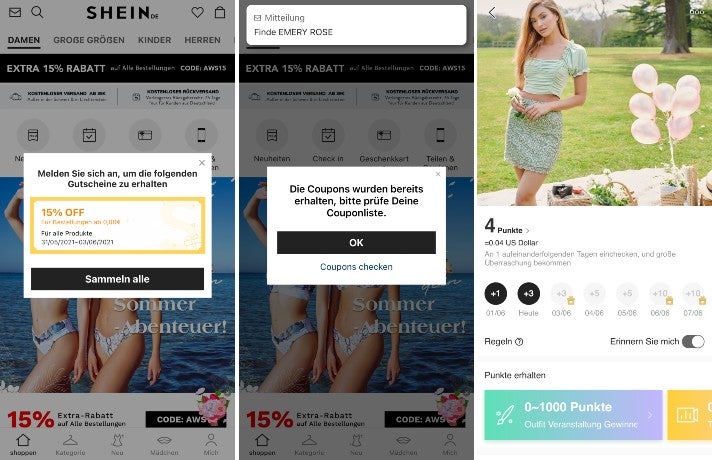

Gamification soll die Rückkehrquote steigern

Außer mit immer neuen Klamotten sollen die Kundinnen auch mit Content (vor Kurzem streamte Shein beispielsweise innerhalb der App eine Charity-Veranstaltung u.a. mit Katy Perry und Lil Nas X) sowie einer Flut von Sales- und Rabatt-Aktionen zurück in die App gelockt werden.

Gamification-Elemente sollen dabei die Nutzung zusätzlich ankurbeln. Shein belohnt die Kund:innen mit Punkten, wenn sie beispielsweise ihre E-Mail-Adresse bestätigen, sich am nächsten Tag wieder einloggen, Reviews abgeben und/oder Fotos von sich in Shein-Kleidungsstücken einstellen (u.a. damit andere potenzielle Käufer die Kleidergröße besser einschätzen können). Beim Einlösen der Punkte winken Rabatte.

Gamification-Elemente in der Shein-App: Punkte für das Verifizieren der E-Mail-Adresse und für den täglichen Check-in

Viele beschweren sich über lange Lieferzeiten

Kundinnen und Kunden, die etwas bei Shein bestellen, müssen jedoch länger auf ihre Ware warten, als sie es von anderen Online-Shops gewohnt sind – in der Regel mindestens eine Woche. Sechs Logistikzentren in Foshan und Nansha in China, in Indien (wo die App mittlerweile verboten ist), an der Ost- und Westküste der Vereinigten Staaten sowie in Belgien. Dass diese noch nicht dafür ausreichen, eine einigermaßen schnelle und verlässliche Lieferung zu gewährleisten, darauf lassen viele negative Bewertungen zu Shein auf der Plattform Trustpilot schließen. Augenscheinlich der häufigste Beschwerdegrund: Die angekündigte Lieferdauer wurde von Shein bei Weitem überschritten.

Trotzdem scheint es Shein immer wieder zu gelingen, neue Kundinnen und Kunden zu gewinnen und Installs zu generieren. Dazu dürften mutmaßlich auch hohe Marketingausgaben beitragen. Shein bespielt die gesamte Klaviatur des digitalen Marketings, vor allen Dingen auf den großen digitalen Plattformen. Für einige Jahre soll Pinterest der größte Traffic-Lieferant von Shein gewesen sein; mittlerweile scheint das Unternehmen auch viel Geld für Paid Social auf Facebooks Plattformen auszugeben – zumindest weist Facebook aktuell rund 10.000 von Shein geschaltete Anzeigen aus.

Milliarden von Views mit Haul-Videos

Wichtigstes Awareness- und Acquisition-Instrument dürfte jedoch Influencer Marketing sein. Auch hier ist die Bandbreite groß: von Micro-Influencern, denen Shein einfach Kleidungsstücke zuschickt (damit diese mit dem Hashtag #sheingals versehen posten), über auf Affiliate-Provisionen basierende Deals (Berichten zufolge soll hier die Provisionshöhe mit einer Spanne zwischen 10 und 20 Prozent deutlich höher liegen als bei anderen Modeshops) bis hin zu großen Stars, die ihre Konditionen vermutlich individuell aushandeln (und häufig den Hashtag #sheinpartner verwenden). International hat beispielsweise zuletzt Addison Rae Easterling für Shein geworben, neben Charli D’Amelio wohl der größte weibliche Star auf Tiktok. In Deutschland werben Bianca Claßen alias BibisBeautyPalace sowie Julia „Xlaeta“ sehr aktiv für den Online-Shop und dienten ebenfalls als Testimonial für eigene Kollektionen.

Dabei scheint Shein jeweils für jede Plattform auf unterschiedliche Content-Formate zu setzen. Auf Youtube lassen sich eine riesige Zahl von „Shein Hauls“ („Beutezüge“) finden, in denen die meist weiblichen Protagonistinnen ihren Shein Großeinkauf vor der Kamera anprobieren und vorführen. Auf Instagram scheint Shein die Influencer eher dazu anzuleiten, Gewinnspiele mit Gutschein-Verlosungen durchzuführen oder personalisierte Rabatt-Codes an die Follower auszugeben. Auf Tiktok hat Shein die von Youtube bekannten Formate auf die Tiktok-typische Clip-Länge verdichtet.

Großbestellungen sind die Regel

Dem „State of Influencer Marketing 2021“-Report des Tools Hype Auditor zufolge soll Shein im Ranking der „Most talked about brands 2021“ bei Youtube auf Platz 12, bei Instagram auf Platz 3 (nur Zara, Instagram selbst und das von vielen Influencern genutzte Affiliate-Tool Liketoknow.it liegen davor) und bei Tiktok auf Platz 1 liegen. Auf der Kurzvideoplattform verzeichnet der Hashtag #shein 8,5 Milliarden Views, der Hashtag #sheinhaul 2,4 Milliarden Abrufe.

Erfolgreiches Marketing auf der einen Seite und die günstigen Preise, aber vergleichsweise langen Lieferzeiten auf der anderen, dürften ihren Teil dazu beitragen, dass Shein-Kundinnen in der Regel Großbestellungen absetzen. Laut dem Bericht der Late Post soll der durchschnittliche Warenkorbwert bei Shein im Jahr 2019 bei 100 US-Dollar gelegen haben. Der Anteil der Wiederkäufer soll bei 30 Prozent liegen – also jede dritte Shein-Kundin bestellt erneut.

Wann kommt der IPO?

Nicht die einzigen beachtenswerten Zahlen, die zu Shein kolportiert werden. Einem unbestätigten chinesischen Bericht zufolge soll das Unternehmen im vergangenen Jahr einen Umsatz von umgerechnet zehn Milliarden US-Dollar generiert haben. Das wäre mehr als das doppelte des Jahres 2019 (4,5 Milliarden US-Dollar). Auch in den zurückliegenden acht Jahren soll Shein den Umsatz jeweils verdoppelt haben.

Wenig erstaunlich also, dass es schon seit einiger Zeit Gerüchte über einen geplanten Börsengang von Shein gibt. Dieser solle auf Basis einer Bewertung von 300 Milliarden chinesischen Yuan erfolgen, so die jüngsten Informationen – nach aktuellem Wechselkurs rund 38,4 Milliarden Euro. Wie die Late Post zuvor geschrieben hatte, sollen Goldman Sachs, Morgan Stanley und die Bank of America als Emissionsbank im Gespräch sein.